но не повлечет ли это за собой рост тарифов на перевозки на городских и междугородных маршрутах?

но не повлечет ли это за собой рост тарифов на перевозки на городских и междугородных маршрутах?

Долгожданный закон «Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда» вступает в силу с 1 января 2013 г. Закон действительно долгожданный, о необходимости принятия которого речь шла уже очень давно. Ведь до сих пор вне правового и страхового поля оставался самый проблемный с точки зрения безопасности автомобильный транспорт. У страховщиков, перевозчиков, исполнительных органов власти и пассажиров по определению не может быть единого мнения относительно того, как закон будет реализовываться на практике. Это касается установления факта самого страхового случая, размера страховых платежей и выплат по страховым случаям, прибыльности такого массового вида страхования и т. д. Заметим, что разногласия возникают только по поводу процедур, но ни у одного участника перевозочного процесса не возникает сомнения в необходимости принятии закона.

Как будет действовать закон – во многом зависит от состояния транспортного комплекса в части организации пассажирских перевозок, состояния подвижного состава, квалификации водителей, правовой культуры, эффективности процедур реализации закона. Вопросов много, на некоторые можно будет ответить только со временем. А отдельные проблемы необходимо решать прямо сейчас, до вступления закона в силу. Итак, по порядку.

Федеральной закон за номером № 67 устанавливает обязательное страхование гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров при перевозках любыми видами транспорта, в отношении которых действуют транспортные уставы или кодексы, при перевозках внеуличным транспортом (за исключением перевозок метрополитеном), а также устанавливает особый порядок возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном.

Вступление закона о страховании ответственности перевозчика в силу будет происходить поэтапно: с 1 января 2013 г. – начало страхования, с 1 апреля 2013 г. – штрафы к владельцам объектов за невыполнение обязанности по страхованию, с 1 июля 2013 г. – начало осуществления компенсационных выплат.

Независимо от вида транспорта (кроме метрополитена) перевозчик обязан страховать свою гражданскую ответственность.

Запрещается осуществление перевозок пассажиров перевозчиком (кроме метрополитена), ответственность которого не застрахована.

Кодекс РФ об административных правонарушениях дополняется статьей 11.31 сурового содержания. Звучит она следующим образом: осуществление перевозок пассажиров перевозчиком, риск гражданской ответственности которого за причинение при перевозках вреда жизни, здоровью, имуществу пассажиров не застрахован в соответствии с требованиями, установленными федеральным законом, влечет наложение административного штрафа:

– на должностных лиц в размере от 40 до 50 тыс. рублей;

– на юридических лиц – от 500 тыс. до 1 млн рублей.

Контроль за исполнением перевозчиком обязанностей по страхованию осуществляет Ространснадзор, специалисты которого будут проверять у перевозчика договоры обязательного страхования.

Проверка исполнения обязанностей перевозчиком может быть проведена в ряде случаев по обращениям и заявлениям потребителей.

Одним из важных моментов закона является создание информационной базы данных всех перевозчиков, в которую страховщики будут обязаны заносить информацию о всех заключенных договорах страхования ответственности перевозчиков. Это позволит контролировать наличие договоров по всем транспортным средствам, осуществляющим перевозку пассажиров.

Так к чему может привести неисполнение обязанности по страхованию? Последствия самые неприятные, и в первую очередь – запрет на эксплуатацию транспортного средства. Далее, даже если договор страхования не заключен, то перевозчик несет ответственность за причиненный вред на тех же условиях, как при страховании (если ФЗ не установлен больший размер ответственности). И сэкономить не удастся: если договор страхования не был заключен, по иску Федеральной службы финансовых рынков (ФСФР) в доход РФ взыскивается неосновательно сбереженная сумма (в размере страховой премии по договору и процентов в соответствии со ст. 395 ГК). Ространснадзор в случае неисполнения перевозчиком обязанности по страхованию в течение трех рабочих дней со дня выявления обязан уведомить об этом ФСФР для взыскания сумм, неосновательно сбереженных перевозчиком.

Освобождение от обязанности страхования возможно только если у перевозчика есть полис, риски и страховые суммы по которому не меньше, чем установлено законом. Только в этом случае обязанность по страхованию считается выполненной. Это касается случаев осуществления международных перевозок, а также при регистрации судов в Российском международном реестре судов (каботаж и международные перевозки) при наличии договора страхования, заключенного в соответствии с международными договорами РФ или в добровольном порядке.

Закон об обязательном страховании гражданской ответственности перевозчика распространяется на всех перевозчиков вне зависимости от типа транспортного средства: железнодорожный (дальнего следования, пригородного сообщения); воздушный; морской; внутренний водный; автобусный (международные, пригородные, внутригородские); троллейбусный; трамвайный.

Метрополитен был исключен из обязательного страхования. В законопроект тем не менее введена новая статья о возмещении вреда жизни, здоровью, имуществу пассажиров, причиненного при перевозке пассажиров метрополитеном.

Так, в случае нанесения вреда пассажиру «подземка» обязана выплатить ему компенсацию в тех же размерах, что и при страховании ответственности других перевозчиков. При этом моментом начала и окончания перевозки считаются вход пассажира в вагон и его выход из вагона. Иной вред, причиненный метрополитеном пассажиру, возмещается по правилам ГК, говорится в законопроекте. Документ также прописывает порядок предъявления метрополитену требования о компенсации и порядок ее выплаты.

Согласно закону установлена единая для всех перевозчиков страховая сумма на каждого пассажира: по риску причинения вреда жизни – не менее чем 2 025 000 руб.; по риску причинения вреда здоровью – не менее чем 2 млн руб.; по риску причинения вреда имуществу – не менее чем 23 тыс. руб.

Страховые суммы устанавливаются для каждого страхового случая и не могут изменяться в период действия договора обязательного страхования.

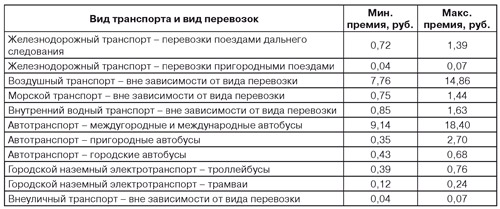

Предельные (минимальные и максимальные) значения страховых тарифов и коэффициентов устанавливаются Правительством Российской Федерации. В таблице приведены предварительные данные по уровню тарифов для каждого вида транспорта.

Стоимость страхования ответственности перевозчика для различных видов транспорта

и перевозок (в пересчете на одного пассажира) (проект)

К сожалению, интрига с уточнением размера тарифов по страхованию и работа по их корректировке продолжаются. Касается это прежде всего самого проблемного – городского наземного транспорта.

Так, тарифы обязательного страхования ответственности перевозчиков (ОСОП) городского наземного транспорта, которые вводятся с 1 января 2013 года, снизились больше чем в два раза. Долгое время Минтранс настаивал на снижении тарифов, но в Минфине не спешили соглашаться. Теперь им удалось достичь согласия: с 1 января 2013 года с каждого билета перевозчики заплатят страховщикам от 14 до 28 коп. вместо утвержденного ранее диапазона 35–68 коп. В Минтрансе решением Минфина полностью удовлетворены. Однако ни страховщиков, ни перевозчиков такие тарифы не устраивают.

Минтранс сделал обсуждение размера тарифов максимально открытым, разместив на сайте министерства обращение следующего содержания:

«В целях подготовки предложений по совершенствованию федерального статистического наблюдения в сфере транспорта для получения первичных данных о количестве перевезенных пассажиров и количестве страховых случаев, подпадающих под действие Федерального закона № 67–ФЗ «Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном», а также подготовки предложений по факторам, влияющим на степень риска при установлении в будущем страховых тарифов при страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров, Минтранс России проводит анкетирование перевозчиков, осуществляющих перевозки всеми видами транспорта, в соответствии с прилагаемой анкетой».

Все это, конечно, хорошо, но проводить анкетирование, на наш взгляд, нужно было раньше.

В Минфине считают, что проект полностью согласован, причем чиновники выразили надежду, что документ не будет пересматриваться в ближайшее время. Однако снижение тарифов – не совсем то, за что боролись перевозчики. Их главным пожеланием было утверждение тарифного коридора в диапазоне 1–40 коп. Теперь даже те компании, которые не попадали в аварии, должны будут оплатить 14 коп. с каждого билета и потеряют стимул дополнительно инвестировать в снижение аварийности.

Примером благонадежной компании является Мосгортранс: на перевозчика приходится 12% российского пассажиропотока (1,6 млрд человек в год), однако автобусы компании уже пять лет не попадали в крупные аварии. По оценкам Московского транспортного союза, в 2013 году Мосгортранс заплатит страховщикам едва ли не в 500 раз больше, чем в этом году (по оценкам союза, в этом году страховые премии компании составили 1 млн руб.). Как отметил замруководителя управления перевозок компании «Автолайн» Станислав Москвичев, утвержденные тарифы затормозят развитие программ обновления транспортного парка.

Исполнительный директор Московского транспортного союза Юрий Свешников подчеркнул, что оплатить ОСОП страховщики будут обязаны до нового года, но к этому моменту у них попросту может не оказаться таких сумм.

В свою очередь представители страховых компаний утверждают, что предыдущие тарифы были рассчитаны актуарным способом и являлись справедливыми, а нынешние сильно занижены. Но гораздо большую проблему представляет даже не размер заниженного тарифа, а невозможность определить реальный пассажиропоток. Вопрос особенно остро стоит во внутригородских автомобильных перевозках, где на небольших перевозчиков приходится основной «серый» пассажиропоток.

Страховой тариф определяется по каждому из рисков в договоре страхования по соглашению сторон. Определяется он в расчете на одного пассажира и зависит от: вида транспорта, вида перевозок, факторов, влияющих на степень риска, в том числе от уровня безопасности перевозок и технического состояния ТС.

Так что же имеют транспортное сообщество, страховые компании и пассажиры к началу вступления закона в силу?

Прежде всего, установлена минимальная и максимальная стоимость страхования ответственности перевозчика для различных видов транспорта. Данные получены на основе обработки большого объема информации из различных источников (Росстат, ОАО «РЖД», Ространснадзор, Минтранс, ГИБДД). Насколько они соответствуют действительности, покажет время, но исходные размеры для расчета страховой премии есть. Далее, определены размеры компенсационных выплат при различных травмах, полученных пассажиром в транспортном средстве: от ушиба до самых тяжелых, требующих длительного лечения и реабилитации.

В постановлении Правительства РФ от 15 ноября 2012 г. № 1664 дан полный перечень нормативов для определения суммы страхового возмещения при причинении вреда здоровью потерпевшему, а также для определения суммы компенсации.

Так, потеря 2–3 зубов оценивается в 5% от максимальной суммы компенсации вреда здоровью, т. е. в 100 тыс. руб. Для сравнения: эта травма равноценна ожогам и обморожениям I–II степени площадью 3-5% поверхности тела. За двойной переделом челюсти или травматический шок пострадавшему заплатят 200 тыс. руб.

Ушиб обойдется в 2 тыс. руб., но если их несколько, то сумма возрастает кратно. Перелом голени «стоит» 240 тыс. руб., вывих плеча – 300 тыс. И так далее, вплоть до травм спинного мозга, максимальная компенсация за которые составляет 1,5 млн руб. Оставим за скобками рассуждения о том, насколько правильно определена «цена» синяка или перелома. Коррективы в нормативную часть могут и будут вноситься по практическим результатам действия закона. Остается добавить, что в случае, если травмы носят разный характер, размер страхового возмещения определяется путем суммирования нормативов. Конечно, возможны случаи мошенничества – липовые травмы, провоцирование их получения и т. д. Все это должно находиться под пристальным вниманием контролирующих органов и страховых компаний.

Для перевозчиков и страховых компаний необходим общий подход к определению страховой премии, размер которой будет напрямую зависеть от количества перевезенных пассажиров, среднего тарифа за проезд, количества посадочных мест в транспортном средстве, планируемого количества рейсов.

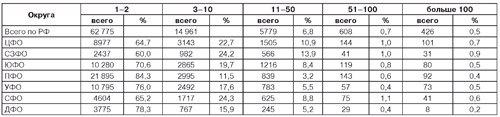

Если перевозчик занят на регулярных маршрутах и работает по обычной форме налогообложения, то количество пассажиров, заявленных к страхованию, не может быть меньше, чем представленное в формах статистической отчетности за последние 12 месяцев. Если перевозчик работает на регулярном маршруте и применяет упрощенную систему налогообложения, расчет количества пассажиров определяется делением полученного дохода, указанного в налоговой декларации за последние 4 квартала, на средний тариф за проезд. Тариф определяется как средняя величина за последние 12 месяцев. Такой же порядок расчета применим и к перевозчикам, которые работают по системе налогообложения на вмененный доход. Хотелось бы отметить как положительный момент выделение в особую категорию перевозчиков, работающих по упрощенной схеме налогообложения. Как показал анализ рынка пассажирских перевозок, мелких перевозчиков (а именно они используют «упрощенку») очень много (таблица), и их интересы должны быть учтены в новом законе.

Хозяйствующие субъекты (лицензиаты) по количеству эксплуатируемых автобусов

Ну и, наконец, для тех перевозчиков, которые осуществляют заказные перевозки, количество перевезенных пассажиров определяется по количеству посадочных мест в транспортном средстве согласно данным техпаспорта, по планируемому количеству рейсов и количеству транспортных средств, принадлежащих перевозчику на праве собственности.

Казалось, что все процедуры, без которых закон не может работать, отработаны. Определены 60 страховых компаний, которые в обязательном порядке должны страховать всех обратившихся к ним перевозчиков. В страховом сообществе понимают, что работа в этом сегменте сопряжена с техническими трудностями. Вряд ли она будет привлекательной с точки зрения прибыльности, особенно на первоначальном этапе. Пока не решен вопрос о взаимоотношениях со СРО на транспорте в части страхования профессиональной ответственности. Но с чем согласны все без исключения профессионалы страхового дела – борьба за этот рынок будет как за объемный и перспективный.

Принятие закона об обязательном страховании пассажиров помимо изменений в Кодекс об административных правонарушениях потребует внесения изменений и в другие законодательные акты. Так, в Федеральный закон «О безопасности дорожного движения» вносится поправка, предусматривающая обязанность оснащать транспортные средства техническими средствами контроля, обеспечивающими непрерывную, некорректируемую регистрацию информации о скорости и маршруте движения транспортного средства, о режиме труда и отдыха водителей транспортных средств (тахографами).

Поправки в Налоговый кодекс РФ относят суммы вступительных взносов и отчислений страховщиков в компенсационный фонд к расходам страховых организаций в целях исчисления налога на прибыль. Также законопроект предлагает отнести средства, полученные профессиональным объединением страховщиков, к доходам объединения, не учитываемым при определении налоговой базы, в целях исчисления налога на прибыль.

На наш взгляд, реальные трудности ждут всех без исключения заинтересованных в реализации закона, и связаны они будут главным образом с состоянием парка пассажирского транспорта.

900 тыс. автобусов, 20 тыс. троллейбусов и трамваев, 6,3 тыс. вагонов метро – вот такими возможностями располагают российские перевозчики на пассажирском рынке. Сложность рынка российских пассажирских перевозок с точки зрения страхования заключается прежде всего в его раздробленности. Посмотрите на данные табл. 2 – по России у 74,3% хозяйствующих субъектов (легальных, заметим) в эксплуатации имеется 1–2 автобуса. Парк от 50 автобусов и более имеют только 1,2% перевозчиков. По округам картина приблизительно такая же. В данном случае превалирующее количество мелких перевозчиков – это не свидетельство конкуренции, поскольку на локальных рынках перевозок пассажиров тарифы практически сравнялись.

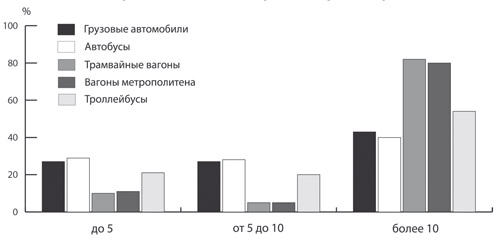

Состояние пассажирских автоперевозок не радует. Бесконтрольная либерализация рынка пассажирских автоперевозок привела к снижению уровня безопасности, ухудшению технического состояния машин, использованию неквалифицированных водителей, уходу от налогов. И этот печальный список можно продолжать. Определенные шаги в области организации пассажирских перевозок делаются на всех уровнях, начиная с федерального и заканчивая муниципальным, но на это требуется время. И в этих условиях как выживать почти 63 тыс. перевозчиков, имеющих 1–2 машины, которые работают легально (они ведь попали в статистику), если еще платить страховку. Уйти «в тень», бросить бизнес, повышать тарифы? Да и страховые компании, не смея отказать в страховании, попадут в сложное положение, особенно в отдаленных регионах, где чисто технически сложно за короткое время застраховать такое количество клиентов. А если еще и оценить возрастную структуру парка, то в группу транспортных средств старше 10 лет попадают 40% автобусов, 80% вагонов трамваев и метро, более 50% троллейбусов (диаграмма).

Возрастная структура парка автомобильного и городского пассажирского транспорта

Таким образом, техническое состояние парка для пассажирских перевозок таково, что страховать его будут по максимальному тарифу.

Согласно действующему закону не получают (во всяком случае пока) преференций крупные автоперевозчики с хорошим парком, крепкой ремонтной базой, низким уровнем аварийности. Хорошая страховая история не будет сказываться на уровне страховых платежей. Более того, наличие в собственности большого количества ТС напрямую скажется на размере страховки.

С уверенностью можно предполагать, что введение процедуры обязательного страхования пассажиров приведет к переделу рынка и укрупнению городских пассажирских предприятий. Вырастут ли тарифы на перевозки на городских и междугородных маршрутах, покажет время, благо осталось ждать недолго.

Предугадать реакцию участников рынка автоперевозок несложно: с одной стороны, все без исключения понимают, что закон нужен, с другой – и перевозчики, и страховщики ожидают (и не без основания) сложностей и повышения расходов, особенно на первоначальном этапе. Вот что думают о законе пермские страховщики и перевозчики.

Сейчас в Перми присутствуют более 100 региональных отделений федеральных страховых компаний. Лицензии на осуществление добровольного страхования пассажиров общественного транспорта имеют практически все. Но занимаются этим единицы. Все дело в специфическом характере данной услуги. Директор пермского филиала Росгосстраха Игорь Лагуткин считает, что из–за большого количества ДТП с участием пассажирского транспорта в регионе, а также технического состояния транспортных средств ожидается достаточно высокий уровень убыточности по этому виду, сопоставимый с убыточностью по ОСАГО. Пермский рынок пассажироперевозок практически полностью является коммерческим, в частности, автобусные перевозки в Перми целиком принадлежат предпринимателям. По мнению директора пермского отделения «Русской страховой транспортной компании» Светланы Ташлыковой, такая ситуация порождает не совсем здоровую конкуренцию, что создает дополнительные условия для повышения страховых рисков.

Проблема заключается в том, что тарифы на добровольные страховые услуги устанавливаются страховщиком самостоятельно в отличие от обязательного страхования, где тарифы утверждаются на государственном уровне. Министерство экономического развития РФ пока не определилось с суммами тарифных начислений, и в настоящее время рассматривается очередной, уже третий вариант тарифных ставок. Сейчас тариф на добровольное страхование составляет около 0,5% от общих страховых сумм. А страховые суммы определяются по запросу перевозчика и в среднем составляют 50 тыс. рублей на пассажира. Предложение министерства предполагает установление тарифа от количества перевезенных пассажиров из расчета от 14 до 30 копеек за одного. Осознавая необходимость принятия закона об обязательном страховании пассажиров, представители транспортных компаний тем не менее не согласны с предложенными министерством тарифными ставками, т. к. считают такие тарифы чрезмерно завышенными.

Все вопросы по новому виду страхования должны решать Минтранс, транспортные и страховые компании в диалоге. Для приемлемого расчета страховых тарифов необходима прозрачность бизнес-процессов перевозчиков. Нужны точные статистические данные по рентабельности, пассажиропотоку и прочим факторам, которые влияют на тариф. Необходимо также учитывать, какие бывают страховые события и как часто они происходят. Даже по тем же страховым рискам, по которым сейчас статистика достаточно спокойная, возникает вопрос: насколько можно ей доверять?

А представитель перевозчиков Александр Стерлягов, директор НП «Новый Авто–Альянс», отмечает, что пассажиропоток в Перми достаточно большой, соответственно перевозчики близки к верхней границе страховых тарифных ставок. Если посчитать затраты на страховку и установку системы ГЛОНАСС, то тот рубль, на который повысили тариф, полностью нивелируется. Не исключено, что перевозчики путем обращения в суд будут взыскивать с администрации дополнительные средства на страхование.

Ирина ПОЛЯКОВА,

обозреватель «ТР»,

кандидат экономических наук

27.12.2012