В начале июля в Москве в рамках недели модернизации прошли международный форум «Матрица модернизации» и выставка «Интермодернизация».

В начале июля в Москве в рамках недели модернизации прошли международный форум «Матрица модернизации» и выставка «Интермодернизация».

В начале июля в Москве в рамках недели модернизации прошли международный форум «Матрица модернизации» и выставка «Интермодернизация». Основной темой форума являлась мысль о том, что экономика России должна модернизироваться по всем фронтам, без этого качественный рывок невозможен ни в одной из ее отраслей. Что касается транспортного комплекса, то наиболее продвинутым и модернизированным является направление спутникового мониторинга подвижного состава. Отечественные компании, специализирующиеся в этой области, заслужили не только признание у потребителей, но и вышли на фондовый рынок. Так, пройдя все необходимые процедуры, на рынок IPO в конце июня вышла одна из лидирующих компаний в сфере навигационного обслуживания – «Русские навигационные технологии». И, как отмечают эксперты, фондовый рынок весьма положительно отреагировал на появление компании, которую с полным основанием можно отнести к голубым фишкам. В этой связи интересно посмотреть, что представляет собой мировой и российский рынок спутникового мониторинга сегодня и каковы перспективы его развития.

В начале июля в Москве в рамках недели модернизации прошли международный форум «Матрица модернизации» и выставка «Интермодернизация». Основной темой форума являлась мысль о том, что экономика России должна модернизироваться по всем фронтам, без этого качественный рывок невозможен ни в одной из ее отраслей. Что касается транспортного комплекса, то наиболее продвинутым и модернизированным является направление спутникового мониторинга подвижного состава. Отечественные компании, специализирующиеся в этой области, заслужили не только признание у потребителей, но и вышли на фондовый рынок. Так, пройдя все необходимые процедуры, на рынок IPO в конце июня вышла одна из лидирующих компаний в сфере навигационного обслуживания – «Русские навигационные технологии». И, как отмечают эксперты, фондовый рынок весьма положительно отреагировал на появление компании, которую с полным основанием можно отнести к голубым фишкам. В этой связи интересно посмотреть, что представляет собой мировой и российский рынок спутникового мониторинга сегодня и каковы перспективы его развития.

Рынок спутникового мониторинга возник благодаря развитию GPS–технологий и их внедрению в повседневную жизнь. Сегодня судить о степени развития рынка в той или иной стране можно на основе такого показателя, как уровень проникновения спутниковых систем, т. е. по соотношению транспорта, оборудованного системами, к общему количеству транспорта. США одними из первых начали внедрять данные системы и сегодня являются мировым лидером по количеству установленных систем с уровнем проникновения в 11,5%. В Европе этот уровень колеблется от 1,4 до 17% в зависимости от страны, но средний уровень по всем странам Европы составляет порядка 5,4%.

На сегодняшний день в России не существует официальных, объективных и независимых оценок величины рынка систем спутникового мониторинга транспорта. На основе информации, полученной от поставщиков оборудования, лишь около 250 тыс. единиц транспорта оборудованы системами спутникового мониторинга, из которых порядка 166 тыс. единиц были оборудованы тремя компаниями – лидерами рынка (среди них – Русские навигационные технологии, Единая национальная диспетчерская система и «М2М–телематика»). При общем количестве коммерческого транспорта в России на уровне 8,3 млн штук, на которые потенциально может быть установлена система спутникового мониторинга, Россия имеет очень большой потенциал роста.

Для России и стран СНГ системы спутникового мониторинга транспорта (СМТ) являются относительно новым продуктом, который до сих пор не получил распространения. В России стоимость транспортных расходов может составлять до половины себестоимости продаваемого товара, а рост операционных издержек на управление транспортным средством заставляет компании искать новые пути экономии денежных средств. И особенно актуальным этот поиск стал во время кризиса, когда экономить приходится на всем. Кроме того, у транспортных компаний в России существует такая серьезная национальная проблема, как воровство ГСМ и использование транспортных средств не по назначению, что также ведет к дополнительным транспортным издержкам. Именно поэтому спутниковые системы мониторинга транспорта набирают популярность и начинают активнее использоваться в России. Так, уровень проникновения систем мониторинга в России по состоянию на конец 2009 года приблизился к 3%. Ожидается, что к концу 2014 года уровень проникновения в России превысит среднеевропейский и составит 16,6%. Такой прогноз основывается на том, что в ближайшие годы произойдет популяризация систем спутникового мониторинга в России, а также повысится их доступность. Помимо этого программа по оборудованию парка государственного транспорта системами спутникового мониторинга на базе ГЛОНАСС в 2011–2014 годах, принятая правительством, придаст дополнительный импульс развитию отрасли.

Рынок спутникового мониторинга транспорта является составной частью индустрии MRM (Mobile Resource Management). MRM является обобщающим названием различных видов систем спутникового мониторинга, которые предназначены для управления любыми видами подвижных объектов. Под этим понятием подразумевают любые активы компании, которые не имеют физической привязки к какой–то конкретной территории и перемещаются с места на место по мере производственной необходимости. На сегодняшний день классифицируют основные виды MRM–систем по принципу их применения.

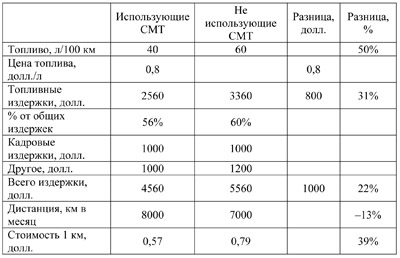

Мониторинг транспорта. Системы мониторинга транспорта позволяют компаниям контролировать парк транспортных средств для оптимизации расходов. Почти 40% экономии расходов в расчете на один грузовик обеспечивает система спутникового мониторинга (табл.).

Сокращение расходов в перерасчете на один грузовик

Согласитесь, экономия существенная. MRM–системы имеют наибольшее распространение по всему миру. В США, являющихся лидером по числу установленных спутниковых систем, рынок мониторинга транспорта занимает около 73% от общего рынка MRM. На заре развития рынка мониторинга транспорта потребности компаний–заказчиков не заходили дальше простого отслеживания местонахождения подвижного состава. Сегодня системы обладают гораздо более расширенным функционалом и позволяют компаниям контролировать не только перемещение транспорта, но и осуществлять сбор, обработку и передачу дополнительной информации как по состоянию транспортного средства, так и по перевозимому грузу. Вся собираемая информация с транспортных средств интегрируется в существующие системы учета на предприятии. Из–за сильной насыщенности рынка в США темпы роста данного сегмента постепенно снижаются. До спада мировой экономики в 2008–2009 годах они составляли порядка 20% ежегодно, а в 2009 году – лишь 8%.

Мониторинг мобильных устройств. Системы мониторинга мобильных устройств созданы по тому же принципу, что и мониторинг транспорта, с тем лишь отличием, что они не имеют привязки к какому–то конкретному транспортному средству. Привязка устройства может осуществляться как к человеку, так и к перевозимому грузу. Такие решения активно используются в мобильных телефонах, смартфонах, переносных компьютерах и других устройствах, имеющих автономное питание. Данный сегмент рынка растет достаточно стабильными темпами (20–25% ежегодно). Учитывая, что в 2009 году рост данных систем составил всего 18%, по оценкам экспертов на рынке США эти системы заняли около 18% рынка от всех MRM–систем, хотя в 2005 году их доля составляла не более 11%.

Согласно экспертным оценкам мировой MRM–рынок на конец 2009 года оценивается приблизительно в 8 млн установленных систем спутникового мониторинга, при этом почти 75% рынка приходится на развитые страны (США и Европу), которые используют данные услуги уже довольно давно. В развивающихся странах из–за общей отсталости развития экономики и некой доли консерватизма в плане развития новых технологий (особенно в России) MRM–системы начали обретать популярность лишь недавно, что объясняет их низкую долю в общей структуре рынка. Благодаря постепенному снижению стоимости использования, расширению базовых возможностей систем и появлению на рынке компаний, предлагающих установку и обслуживание таких систем, к потребителям на развивающихся рынках постепенно приходит понимание выгод от их использования. Вот почему именно развивающиеся страны (Россия, Латинская Америка, Африка и страны СНГ) станут основной площадкой для дальнейшего роста рынка MRM.

Мониторинг транспорта по–прежнему остается лидером по количеству установок. По оценкам отраслевых экспертов, системы по мониторингу транспорта занимают около 75% всего мирового рынка MRM–систем (так, в США на них приходится порядка 73%, в Европе – 75%, а в развивающихся странах – порядка 95% рынка MRM). Однако в дальнейшем, по мере насыщения рынка, ожидается рост доли мониторинга мобильных устройств и промышленной техники.

Высокий уровень проникновения MRM–систем в странах Латинской Америки связан с повышенными требованиями к обеспечению безопасности перевозимого груза, самого транспорта и жизни водителя из–за регулярных нападений на транспорт и краж со стороны третьих лиц. Несмотря на то, что рынок стран Латинской Америки является более насыщенным по сравнению с другими развивающимися странами, он все равно является перспективным для вхождения на него других игроков с более выгодными ценовыми предложениями и предложениями по использованию двухсистемных устройств (ГЛОНАСС/GPS) вместо односистемных (GPS). На сегодняшний день стоимость установки системы спутникового мониторинга в странах Латинской Америки колеблется на уровне от 1 тыс. до 1,5 тыс. долл. за один установленный блок, а стоимость абонентского обслуживания составляет порядка 150 долл. ежемесячно за каждый бортовой блок.

В России почти весь MRM–рынок занимают системы по спутниковому мониторингу транспорта. По косвенным данным, получаемым от поставщиков компонентов аппаратного оборудования, рынок России по количеству установленных MRM–систем составляет не более 260–270 тыс. единиц, из которых основная масса (около 250 тыс. единиц) приходится на системы мониторинга транспорта.

Уже во второй половине 2010 – начале 2011 года будет наблюдаться восстановление спроса на системы спутникового мониторинга благодаря увеличению количества коммерческого транспорта и стремлению компаний искать новые пути сокращения издержек. Темпы роста рынка Европы должны составить порядка 22% ежегодно вплоть до 2014 года, а в США – около 16% ежегодно. При этом уровень проникновения систем мониторинга транспорта в 2014 году достигнет порядка 24% в США и 14% в Европе. Рост данных показателей обеспечивается не только за счет продаж систем спутникового мониторинга, но и за счет встроенных (OEM) систем спутникового мониторинга, устанавливаемых на заводах–изготовителях таких компаний, как Daimler, Volvo North American, Ford Motor Company.

Учитывая отличие уровня развития российской экономики от развитых экономик стран Европы и США, основным толчком для развития рынка должна стать государственная программа по внедрению отечественной системы спутникового позиционирования ГЛОНАСС. Согласно Постановлению Правительства РФ от 25 августа 2008 г № 641 «Об оснащении транспортных, технических средств и систем аппаратурой спутниковой навигации ГЛОНАСС или ГЛОНАСС/GPS» государство планирует оснастить спутниковой навигацией весь общественный транспорт России, космические корабли, морской транспорт и т. д. Учитывая, что парк государственного транспорта составляет порядка 25% от общего количества коммерческого транспорта (~2 млн единиц), эксплуатируемого на территории Российской Федерации, данная программа позволит уже к 2011 году резко увеличить уровень проникновения на российском рынке до 8,6% (по сравнению с 3,0% в 2009 году). Вместе с тем при успешной реализации правительственной программы в совокупности с органическим ростом и популяризацией систем спутникового мониторинга уровень проникновения может достигнуть 16,6%, или более 1,5 млн, систем спутникового мониторинга к 2014 году (при чистом притоке общего количества транспортных средств в размере 3% ежегодно).

Перспективный рост и популяризация систем спутникового мониторинга будут происходить преимущественно за счет крупных корпоративных клиентов и аффилированных с государством крупных корпораций.

У таких компаний доля затрат на установку систем спутникового мониторинга транспорта в общей структуре расходов на управление парком транспортных средств составляет незначительную часть, а эффект от внедрения системы гораздо выше ее себестоимости.

Основная часть коммерческого транспорта в России состоит из грузового транспорта (5,1 млн штук из 8,1 млн всего коммерческого транспорта, или 63%), являющегося основным видом транспорта по количеству установок систем спутникового мониторинга в США и Европе. Если сделать предположение, что все 250 тыс. систем спутникового мониторинга транспорта в России были установлены исключительно на грузовой транспорт, то количество грузовиков в России, оборудованных системой спутникового мониторинга, составляет всего 5% от общего объема. Для сравнения: в США данный показатель составляет порядка 40%, а в Европе – около 30%.

В России доля транспортных расходов у компаний может достигать 50% в структуре себестоимости продаваемой конечной продукции. При этом расходы на транспорт для компаний не всегда оправданы (кражи ГСМ и нецелевое использование транспортных средств). Учитывая, что экономия издержек за счет внедрения системы спутникового мониторинга транспорта в российских компаниях может составлять до 30% (по сравнению с 5–15% в Европе и США), российский рынок имеет очень хорошие перспективы роста.

На данный момент стоимость подключения транспортного средства к системе спутникового мониторинга можно разделить на два основных компонента: стоимость аппаратного оборудования, составляющего около 30% суммы по договору, и стоимость внедрения IT–системы, которая составляет порядка 70% от общей стоимости.

За последние годы наблюдается тенденция к снижению себестоимости аппаратного оборудования за счет постепенного снижения цен материальной составляющей и стоимости беспроводной передачи данных. При этом, несмотря на удешевление аппаратного оборудования, происходит удорожание стоимости внедрения IT–системы в инфраструктуру компании–заказчика. Происходит это за счет постоянно растущих потребностей клиентов, требований, предъявляемых к возможностям системы спутникового мониторинга и учета работы транспорта. Это в свою очередь приводит к увеличению затрат на разработку программного обеспечения и, как следствие, к росту цены для конечного потребителя.

Стоимость внедрения системы спутникового мониторинга для клиентов зависит не только от размеров проекта, но и от используемой модели продаж. На сегодняшний день существуют два принципиально разных подхода, отличающиеся местоположением программно–серверной части и совокупной первоначальной стоимостью системы.

1. Программно–серверная часть на мощностях клиента. При данном подходе вся информация с бортовых блоков транспортных средств собирается и обрабатывается на мощностях компании–заказчика. Данное решение характеризуется высоким уровнем первоначальных затрат для покупателей, поскольку помимо установки бортовых блоков на транспортное средство необходимы затраты на установку серверов, настройку программного обеспечения, его интеграцию с системами клиента и т. д.

2. Программно–серверная часть на мощностях разработчика (формат «Software as a service»). Основным преимуществом модели SaaS для потребителя является то, что нет затрат, связанных с установкой, обновлением и поддержкой работоспособности оборудования и программного обеспечения. Ключевым фактором, объясняющим экономическую целесообразность SaaS для компании–разработчика, является «эффект масштаба». Провайдер SaaS обслуживает множество клиентов на одних и тех же мощностях, за счет чего затраты на управление каждой копией программного обеспечения уменьшаются, в результате чего снижается конечная стоимость для потребителей. Затраты для покупателя состоят лишь из первоначальной минимальной стоимости аппаратного оборудования, устанавливаемого в транспорт, и ежемесячной абонентской платы.

Как правило, крупные клиенты с большим количеством транспортных средств предпочитают установку систем по первой модели продаж, а внедрение на основе метода SaaS является предпочтительным решением для малого и среднего бизнеса. Так, например, у западных компаний–разработчиков доля выручки от продаж систем по методу SaaS достигает 50–70%.

Мировой рынок систем спутникового мониторинга транспорта представляют две разные группы компаний. Первая группа – это большие международные холдинги, для которых спутниковый мониторинг не является основным видом бизнеса и приносит порядка 10–20% от общей выручки. К таким компаниям можно отнести компании QUALCOMM, Garmin, TomTom, Trimble и т. д. Как правило, эти компании представлены на международных фондовых биржах, а их выручка исчисляется миллиардами долларов.

Вторую категорию представляют международные и региональные компании, которые специализируются на предоставлении услуг в сфере разработки, установки и обслуживания MRM–систем в целом. Акции таких компаний редко торгуются на биржах, а выручка не превышает 100 миллионов долларов. Крупнейшими компаниями данной группы являются Masternaut, Transics, Trafficmaster, MiX Telematics и Digicore. В число мелких компаний также входят узкоспециализированные компании, которые занимаются установкой мониторинговых систем для решения какой–то одной конкретной цели. Выручка таких компаний, как правило, исчисляется несколькими миллионами долларов, а рентабельность находится на уровне 10–15%.

В 2008–2009 годах изменились рост выручки и рентабельность большинства игроков данного рынка. У крупных диверсифицированных холдингов снизились темпы роста выручки, а у более мелких игроков произошло снижение основных финансовых показателей от 10 до 30%, что поставило многих из них на грань банкротства, в результате чего на рынке наблюдались консолидация и уход ряда компаний из бизнеса. Эксперты прогнозируют, что во второй половине 2010 – начале 2011 года произойдет оживление рынка благодаря улучшению экономической конъюнктуры и произойдет рост доходов в среднем на 10% к уровню 2009 года и на 12% к уровню 2010 года.

Зрелость технологий, применяемых в системах спутникового мониторинга и передачи данных, а также их удешевление провоцирует появление новых нишевых игроков на рынке внедрения MRM–систем. Появление новых игроков происходит за счет разработок некого уникального программного кода, решающего какую–то одну конкретную задачу. Такой программный код продается, как правило, в партнерстве с крупнейшими игроками на рынке.

* * *

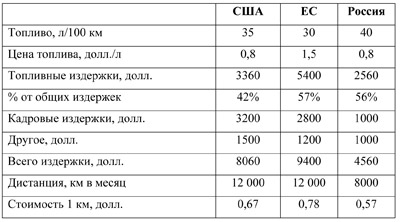

Россия в области спутникового мониторинга находится в начале пути, но взятые темпы роста объемов его проникновения позволяют предполагать, что в этой сфере мы не будем догоняющими и скажем свое веское слово в мировой спутниковой навигации. Тем более что объективные предпосылки для этого есть: при прочих равных условиях использование систем СМТ позволит оптимизировать структуру авто-транспортных расходов и приблизить ее к американской и европейской (табл.).

Сравнение структуры расходов при использовании систем СМТ в расчете на 1 км

Ирина ПОЛЯКОВА,

обозреватель «ТР»