может «подсесть» Россия в ближайшем будущем.

может «подсесть» Россия в ближайшем будущем.

На чьем бензине мы будем ездить в ближайшее время, каким будет качество топлива и по какой цене его будут производить и продавать – на эти непростые вопросы попытались дать ответы участники конференции «Бензины 2012», организованной компанией Creon.

На чьем бензине мы будем ездить в ближайшее время, каким будет качество топлива и по какой цене его будут производить и продавать – на эти непростые вопросы попытались дать ответы участники конференции «Бензины 2012», организованной компанией Creon.

В ходе конференции отмечалось, что основную долю продукции российских НПЗ составляют дизельное топливо и мазут (примерно по 30%). Выпуск автомобильных бензинов составляет порядка 15% от общего объема переработки нефти.

По итогам 2011 года отечественные НПЗ произвели 36,6 млн т автобензинов (+1,7% к объему производства 2010 года), 9,3 млн т авиакеросина (+2,1%), 75,1 млн т топочного мазута (+4,5%), 70,6 млн т дизельного топлива (+9%).

Объемы экспорта автомобильного бензина из РФ постоянно снижались (за последние 7 лет – в 1,5 раза), и в 2011 году его доля составила около 11% от общего объема производства. Экспорт дизельного топлива из РФ стабильно составляет более половины от общего объема производства. Его доля в 2005 году составляла 55%, в 2011 году – 52%.

Объемы экспорта топочного мазута из РФ за последние 7 лет увеличились в 1,5 раза, и в 2011 году его доля составила 61,3 млн т (около 82% от общего объема производства). Поставки авиационного керосина на экспорт традиционно производятся в небольших объемах. Доля экспорта в общем объеме отгрузки авиакеросина в 2005–2009 годах составляла в среднем около 19%, к 2011 году этот показатель снизился до 7%.

Объем экспорта бензинов из РФ в 2011 году составил 4145 тыс. т. Основными традиционными направлениями экспорта остаются: страны СНГ (48% от общего объема экспорта), в т. ч. Казахстан – 801 тыс. т, Кыргызстан – 451 тыс. т, Таджикистан – 154 тыс. т, государства Балтии (40%), а также Монголия (283 тыс. т) и частично Афганистан (12%).

Основным видом транспорта при поставке бензинов на экспорт остается железная дорога, объем перевозки в 2011 году составил 3220 тыс. т (+16% к 2010 году), а объем экспортных поставок бензинов трубопроводным транспортом в 2011 году сократился в 1,9 раза и составил 2,1 млн т.

Но если за экспорт автобензинов и прочих нефтепродуктов, как и самой нефти, можно не волноваться, то с внутренним рынком дело обстоит сложнее. После спада 2009 года объемы поставок автобензинов на внутренний рынок росли незначительно, а в 2011 году даже отмечено снижение.

Внутренний рынок основных нефтепродуктов в последний год просел, это касается мазута, автобензина, дизтоплива. И логическим завершением такой ситуации стал… импорт автобензина в РФ. Да, именно импорт основного нефтепродукта в страну, являющуюся крупнейшим экспортером сырой нефти. Бензин поставляют сейчас нам Украина и, что особенно интересно, Литва и Латвия. Будет ли импорт нефтепродуктов явлением постоянным либо это реакция на временный провал 2009 года – покажет время.

Но что–то подсказывает, что ввоз нефтепродуктов может стать явлением постоянным, и подталкивает к этому само государство, проводя соответствующую техническую и налоговую политику.

Первая связана с введением, точнее постоянным перенесением сроков реализации технического регламента. Кратко напомним историю вопроса техрегламента, тем более что она становится уже «бородатой».

27 февраля 2008 года постановлением Правительства РФ утвержден технический регламент, содержащий новые требования к автомобильному и авиационному бензину, дизельному и судовому топливу, топливу для реактивных двигателей и топочному мазуту.

Согласно регламенту установлено предельно допустимое содержание веществ и концентраций примесей в нефтепродуктах, в частности для автобензинов – предельная массовая доля серы и отсутствие в продукте примесей железа, марганца, свинца. Таким образом, топливо должно было удовлетворять высоким классам Евро.

7 сентября 2011 года постановлением Правительства РФ внесены изменения в предыдущее постановление, в частности, определены новые сроки перехода на новые регламенты производства нефтепродуктов.

Выпуск в оборот на внутренний рынок Российской Федерации автомобильного бензина и дизельного топлива допускается в отношении:

– класса 2 – до 31 декабря 2012 года;

– класса 3 – до 31 декабря 2014 года;

– класса 4 – до 31 декабря 2015 года;

– класса 5 – с 1 января 2016 года.

В соответствии с установленными сроками перехода на стандарты Евро–4 и Евро–5 (2014 и 2015 годы) российскими нефтяными компаниями подготовлена и реализуется программа модернизации производства, предполагающая совершенствование процессов вторичной переработки нефти для повышения качества выпускаемых автобензинов и дизельных топлив. Это предусматривает реконструкцию установок каталитического риформинга, гидрокрекинга и гидроочистки дизельного топлива, а также ввод новых установок каталитического крекинга, гидрокрекинга, гидроочистки дизтоплива, алкилирования и изомеризации.

Вместе с тем анализ программ реконструкции и состава вводимых установок по нефтеперерабатывающим заводам в составе ВИНК позволяет сделать обоснованный вывод, что в установленные сроки соответствовать требованиям нового технического регламента будут не более 20% от объемов выпускаемых нефтепродуктов. С этим согласны все без исключения специалисты, да и в самом правительстве не обольщаются насчет возможностей отечественной нефтепереработки, тем более что ближайшие годы в России сохранится спрос на низкооктановые автобензины со стороны таких крупных потребителей, как сельское хозяйство и Вооруженные силы РФ. Да и владельцы старых машин, доля которых в целом по России превышает 50%, не нуждаются в такой «роскоши», как Евро–4 и Евро–5.

Ситуацию можно охарактеризовать следующим образом: нет возможности производить хороший бензин – и не надо, потребим и низкого качества, а если понадобится хороший, то можно завезти из–за рубежа.

На конференции отмечалось, что при строительстве новых заводов ввод в эксплуатацию установок производится поэтапно, в связи с чем сроки запуска вторичных процессов могут составить 3,5–5 лет. Введение нового регламента негативно скажется на работе таких предприятий, поскольку на первых этапах они не смогут обеспечить глубокой переработки нефти: выход темных нефтепродуктов после ввода первичных процессов составляет до 50%. И в это же самое время происходит рост акцизов и экспортных пошлин на нефтепродукты, помогающих решить задачу собираемости доходов бюджета и одновременно как бы призванных стимулировать совершенствование технологии переработки нефти. Именно как бы – для заводов часто эффект оказывается обратным: вырученные средства идут на оплату налогов и сборов, а программа модернизации производства не получает финансирования в полном объеме.

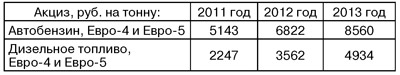

Условия налогообложения нефтепродуктов ежегодно ужесточаются. Ставка акциза на автобензин стандарта Евро–4 и Евро–5 в 2013 году возрастет в 1,7 раза по отношению к прошлому году, на дизельное топливо – в 2,2 раза (см. таблицу).

Экспортная пошлина на светлые нефтепродукты, которая в настоящее время составляет 46,7% от пошлины на нефть, в 2013 году должна возрасти до 66%.

Постоянный рост налоговой составляющей в цене нефтепродуктов не только ведет к росту цены продукта для потребителя, но и лишает нефтяные компании источника средств для проведения программ модернизации производства.

При этом административное сдерживание розничных цен при отсутствии контроля за оптовыми ценами приводит к разорению независимых операторов и окончательной монополизации розничного рынка. Но это еще не последствия.

Новый peжим налого-oблoжeния нeфтeпpoдyктoв, поставляемых из РФ на экспорт, известный как «60–66», введен в действие с 1 ноября 2011 года. Система «60–66» предполагает отказ от поэтапного уравнивания экспортных пошлин на светлые и темные нефтепродукты и установление единой для них пошлины в размере 66% от пошлины на нефть (коэффициент 0,66). При этом ставка пошлины на бензин составит 90% (коэффициент 0,9). Одновременно будет снижаться экспортная пошлина на нефть путем сокращения процента от разницы между ценой мониторинга нефти и ценой отсечения с 65% до 60%. Данные коэффициенты, как планируется, будут сохраняться до 2015 года. Новый налоговый режим может оказать существенное влияние на эффективность работы российских ВИНК, но по–разному.

Заводы с современными производственными мощностями смогут обеспечить безубыточность переработки. Тем не менее и они тоже будут ощущать недостаток мощностей по процессам вторичной переработки.

Однако нефтеперерабатывающие заводы с более простой конфигурацией технологического оборудования могут при этом существенно пострадать.

Как следствие, проекты по реконструкции таких заводов, уже реализуемые, не смогут дать необходимый эффект в ближайшее время.

Соответственно, в краткосрочной и среднесрочной перспективе ожидается существенное снижение объемов экспорта продуктов первичной переработки нефти из РФ, прежде всего главного продукта – мазута.

Есть сложности с производством другого востребованного нефтепродукта – дизельного топлива. А между тем большинство нефтеперерабатывающих заводов в России к концу 2011 года были готовы к переходу на выпуск дизельного топлива с массовой долей серы 500 ррm.

АК «Транснефтепродукт» в 2011 году уже начала транспортировать дизтопливо указанного качества с заводов в Самаре, Омске и Уфе для нужд внутреннего рынка. Как ожидается, переход на стандарт 500 ррm может быть полностью завершен в течение нескольких ближайших месяцев.

Вместе с тем запуск проекта «Юг» (строительство продуктопровода для дизтоплива, связывающего заводы в Самаре, Саратове, Волгограде с новым терминалом в Новороссийске) для дизтоплива пока откладывается из–за сложностей с финансированием. Вот и получается, что выгоднее финансировать те проекты, которые обеспечивают вывоз нефти (ВСТО, новые порты на Балтике, «заточенные» под экспорт нефти), а не продуктов ее переработки.

Выводы, которые можно сделать из всего вышеизложенного, прямо скажем, не радуют.

Готовность к переходу на выпуск автобензинов в соответствии с требованиями нового технического регламента имеется только у части российских НПЗ. Переход на новые стандарты производства автобензинов в сроки, указанные в техническом регламенте, в целом по России представляется маловероятным.

В связи с введением новых требований к качеству автомобильного бензина в ближайшее время возможно падение объемов производства нефтепродуктов в целом и автобензинов в частности.

Выполнение требований технического регламента, снижение таможенных пошлин на нефть, введение повышенных пошлин на прямогонный бензин и возможное установление пошлины 90% на мазуты может привести к падению объемов переработки нефти на 15–20% и возникновению дефицита нефтепродуктов на рынке.

В результате вполне возможным станет открытие в РФ нового бизнеса по импорту нефтепродуктов, соответствующих требованиям регламента, для обеспечения потребностей внутреннего рынка России. О цене на бензин в этом случае лучше не задумываться, о мультипликативном эффекте такого варианта – тоже. Не хотелось бы дожить до такого.

Ирина ПОЛЯКОВА,

обозреватель «ТР»,

кандидат экономических наук

11.05.2012