Внимание

Продолжается подписка на 2021 год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год год на печатную и электронную версии газеты “Транспорт России”.

+7 495 748-36-84

+7 495 748-36-84 +7 495 963-22-14

+7 495 963-22-14 goldasn@mail.ru

goldasn@mail.ru

Показать содержимое по тегу: железнодорожный транспорт

Транспортный ресурс

Потенциал, который

Потенциал, который должен обеспечить пространственно–территориальное единство страны.

Вступление России в ВТО заставило по–новому определить место современной России в глобализированной мировой экономике. Действительно, занимая 11,5% мировой территории, имея выгодное географическое положение, национальная экономика обеспечивает лишь 2% мирового объема, а в экспорте и импорте соответственно 2,5% и 1,7%.

Что касается доли отечественной транспортной инфраструктуры в мировом объеме, то у каждого вида транспорта она своя: у железнодорожного – 9,3%, у магистральных нефтепроводов – 17,2%, у автомобильных дорог – 4,6%, у внутренних водных путей – 12,5%, у воздушного транспорта – 5,1%. Цифры подтверждают мысль – возможности есть, а используются они слабо.

Каждый вид транспорта располагает своим внутренним и внешним экспортно–импортным потенциалом. Что касается внутреннего, то, по оценкам специалистов, к 2015 году на долю трубопроводного транспорта будет приходиться 44,4% приведенного грузооборота, на железнодорожный – 4,4%, на автомобильный, морской и внутренний водный соответственно 1,6, 1,2 и 0,1%. Приведенный грузооборот к 2015 году составит 5800–6400 млрд ткм.

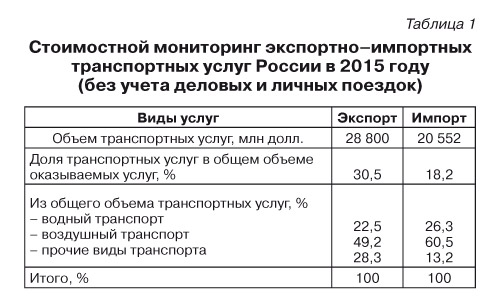

Что же касается экспортно–импортных услуг, т. е. внешнего потенциала, то здесь картина следующая (таблица 1): наибольший удельный вес в услугах экспортно–импортного характера занимает воздушный транспорт.

Мониторинг степени износа основных фондов (в %) по видам транспорта за пять лет, начиная с 2007 года, показал следующее:

– железнодорожный транспорт: 14,4–30,4 (увеличение на 53%);

– автомобильный транспорт, грузовой: 50,1–42,1 (снижение на 16%);

– автомобильный транспорт, автобусный: 47,8–55,3 (увеличение на 16%);

– морской транспорт: 55– 34,7 (снижение на 36,9%);

– внутренний водный транспорт: 60,9–50,7 (снижение на 16,7%);

– трубопроводный транспорт: 41,9–50,1 (увеличение на 19,6%);

– воздушный транспорт: 51,9–45 (снижение на 13,4%). Вся транспортная система: 22,9–34,7 (увеличение на 51,5%).

Внешнеторговый оборот страны во многом зависит от того, каким транспортным ресурсом располагает и как его используют в стране.

Транспортный ресурс – это потенциал, который должен обеспечить пространственно–территориальное единство страны, осуществляя внутренние и внешнеэкономические связи за счет перевозки пассажиров и грузов. Для усиления этого потенциала должны быть использованы ОАО с государственным участием: Газпром, Транснефть, Аэрофлот, РЖД, Совкомфлот, ФСК ЕС, ФГКУ «Администрация Северного морского пути».

Мониторинг показал, что реализация отечественного геотранспортного потенциала зависит от правильного выбора одной из трех возможных стратегий развития:

– автаркии (максимальная изоляция от мирового рынка транспортных услуг);

– либеральной стратегии (полное обнуление таможенно–тарифных плат в экспортно–импортных операциях);

– умеренного протекционизма (защита отечественных перевозчиков при выполнении международных перевозок).

Умеренный протекционизм является наиболее приемлемой стратегией развития. Однако характер воздействия природно–климатических и пространственных факторов на отечественный транспорт предъявляет к нему и особые требования. Поэтому реализация геотранспортного потенциала зависит от учета использования ряда закономерностей.

Первая. Планируемый и регулируемый на макроуровне транспортный потенциал должен обеспечивать пространственно–территориальное единство страны. Для усиления транспортного потенциала все вышеперечисленные ОАО с государственным участием (Газпром, Транснефть, РЖД, Аэрофлот, ФСК ЕС, ФГКУ «Администрация Северного морского пути») целесообразно рассматривать как естественные монопольные ресурсы, которые подлежат государственному планированию и регулированию без дальнейшего дробления.

Вторая. Цена спроса на транспортную услугу – это минимальный уровень рыночного тарифа, который согласен оплатить отечественный или зарубежный клиент в соответствии с его требованиями.

Третья. Цена предложения – это тот максимальный рыночный тариф, который будет удовлетворять отечественный или зарубежный (локализованный) персонал при осуществлении качественной и безопасной перевозки пассажиров и грузов.

Четвертая. И после семилетнего переходного периода вхождения в ВТО (до 2019 года) стоимость отечественных транспортных услуг должна быть ниже зарубежных с целью сдерживания зарубежных нелокализованных товарных потоков на внутренний рынок.

Пятая. Объемы перево-

зок для государственных заказов должны в законодательном порядке предоставляться преимущественно (на 60–70%) отечественным перевозчикам, что позволит повысить геотранспортный потенциал.

Шестая. Необходимо повысить степень обновления основных фондов, которые являются одним из ключевых инфраструктурных факторов, определяющих конкурентоспособность геотранспортного потенциала на внутреннем и мировом рынке транспортных услуг.

Эксперты отмечают – реализация отечественного

геотранспортного потенциала будет зависеть от того, какие тенденции складываются в мировой экономике и торговле в ближайшей перспективе, то есть до 2015 года.

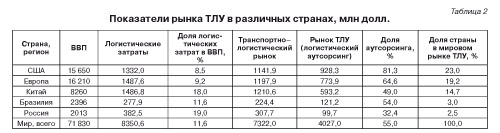

По итогам 2013 года налицо замедление роста мировой экономики до 2,4%. При этом в развивающихся странах рост на уровне 4,8%, в том числе в Китае – 7,7%. Рост ВВП в развитых странах на 1,3%, в том числе в США – на 1,8%, в ЕС – снижение на 0,4%. ВВП России вырос на 1,4%. Рост транспортно–логистических услуг (ТЛУ) в РФ – 3,7% в 2013 году (по сравнению с 19,9% в 2010–м).

Сегментарно динамика рынка ТЛУ в 2013 году выглядит следующим образом: управленческие услуги выросли на 6,7%, складирование и дистрибуция – на 25,6%, рост экспедирования произошел на 4,1%, а грузоперевозок – на 2,2%.

Следующая важная особенность: активный рост складских площадей и стратегия дальнейшего развития ТЛУ связаны с осями международных транспортных коридоров.

Что касается уровня развития логистической системы, который характеризуется логистическим индексом, то согласно данным Всемирного банка Россия в 2013 году заняла 90–е место из 160 по уровню развития логистической системы, расположившись между Шри–Ланкой и Уругваем. Для сравнения, страны с наибольшей территорией имеют следующие индексы: США – 9, Канада – 12, Австралия – 16. Китай – 28, Бразилия – 65.

Из данных таблицы 2 следует, что зависимость доли аутсорсинга ТЛУ обратно пропорциональна доле логистических затрат в экономике и прямо пропорциональна уровню развития логистической системы: доля логистического аутсорсинга в России в два раза меньше, чем в Европе и США, при том что доля логистических затрат, напротив, в два раза выше.

Аутсорсинг ТЛУ во всем мире – это путь к снижению логистических затрат экономики и ее развитию, так как конкуренция рыночной экономики разворачивается на уровне цепей поставок, а не отдельно взятых компаний. А у нас, к сожалению, этого не понимают.

В России до сих пор преобладают услуги 2PL (грузоперевозки, экспедирование и прямая аренда складов), треть рынка – трубопроводный транспорт. Валовая выручка 3PL–операторов, предоставляющих комплексные логистические услуги, в 2013 году не превышала 8% оборота российского рынка ТЛУ, аналогичный показатель для стран Евросоюза составляет 19%. Основная часть услуг в сфере перевозок и хранения грузов, управления запасами и цепочками поставок выполняется собственными службами предприятий–товаропроизводителей, дистрибьюторов или ретейлеров. В результате на отечественный логистический аутсорсинг приходится всего около 32% объема ТЛУ, в то время как в США – 81%, в Европе – 65% и в среднем в мире – 55%.

Основная причина такого положения – это проблема доверия, точнее недоверия. 37,5% компаний, по данным аналитиков, не готовы отдать на аутсорсинг внешнюю логистику, потому что нет подходящей компании, 25% респондентов подходящую компанию попросту не нашли.

Основные причины недоверия связаны с непрозрачностью рынка транспортно–логистических услуг России, несовершенной законодательной базой, которая не позволяет обеспечить защиту и ответственность экспедитора перед грузовладельцем. Кроме того, у нас до сих пор на низком профессиональном уровне подготовка логистов как в транспортной отрасли, так и в промышленности.

Как следствие – большинство торговых и промышленных компаний не уверены в качестве услуг и надежности поставки.

И это при том, что в нашей стране имеются все факторы, влияющие на развитие логистического аутсорсинга. Рассмотрим основные из них.

Территория. Россия – страна размером 22 млн кв. км,

находящаяся в 5 часовых и 4 климатических поясах. Единичные логистические 3PL–операторы не смогут покрыть всю территорию.

Централизация. Основной объем рынка – вокруг Москвы и Санкт–Петербурга. Больше 60% рынка – ТЛУ. Активное развитие логистических центров, расположенных на международных транспортных коридорах «Север–Юг» и «Восток – Запад» – драйвер роста рынка ТЛУ и развития экономики в целом.

Высокие затраты. Компании, мелкие и средние, не могут управлять стоимостью складских услуг, не имеют своего транспорта в достаточном количестве и достаточных оборотных средств для кредитования клиента. В результате складываются неконкурентные ставки по сравнению с крупными сетевыми компаниями.

Качество. Неспособность большинства российских 3PL–операторов обеспечить требуемый рынком уровень комплексного логистического обслуживания по всей территории страны.

Инфраструктура. Слабое развитие складской и транспортной инфраструктуры (особенно в регионах). Следовательно, для создания цепочки поставок компании просто необходимы ко-

операция, партнерство и консолидация.

Консолидация рынка логистических услуг происходит по трем основным сценариям:

– органический рост за счет крупных российских 3PL–операторов;

– слияние и поглощение, когда международные

3PL–компании объединяются с крупнейшими транспортными компаниями РФ;

– партнерство и кооперация, что подходит для малого и среднего бизнеса.

Единственный способ развития на рынке для существующих компаний, как крупных, так и малых, – объединять свой опыт, силы и технологии, что подтверждено практикой развития транспортных альянсов.

Преимущество таких альянсов доказывать нет необходимости. И все же. Взять, например, такой, как Worldwide Cargo Marketing, который представляет собой сеть, соединяющую качественных локальных логистических операторов с перекрестными интересами совместимых альянсов в других отраслях.

Альянс AirCargoGroup предполагает глобальное покрытие более чем в 200 аэропортах в 55 странах с ежегодным тоннажем авиагрузов более 200 млн кг. Прямые контрактные отношения со 170 авиакомпаниями поддерживаются более чем 200 регулярными направлениями консолидации авиагрузов по выкупленным грузовым квотам.

Транспортные альянсы в России – это прежде всего кооперация равноправных независимых участников транспортно–логистического процесса.

В результате объединяются средние и малые экспедиторские и логистические компании России и СНГ, оказывающие поддержку своим членам по всему миру. На рынок логистики России и СНГ привлекаются международные экспедиторы, продвигающие бизнес российских клиентов и партнеров. Создаются места и площадки для ежегодных встреч и общения иностранных и российских экспедиторов, связанных с логистикой на территории России и СНГ. Формируются платформы, позволяющие участникам альянса конкурировать с глобальными международными транспортными корпорациями.

Работа в рамках альянса обеспечивает дополнительные гарантии для ведения бизнеса: получение услуг по себестоимости, возможность участвовать в ценообразовании и регулировании цены для клиента самостоятельно; отсрочки платежа от участников альянса до 30–60 дней; система клиринга взаимных обязательств между членами альянса в России и других странах; двусторонние гарантии оплаты с помощью единого центра расчетов в Европе; страхование предпринимательских и финансовых рисков кооперации в международной страховой группе Lloyd's.

В результате логистические компании получат возможность прямого контакта непосредственно с исполнителем за рубежом; возможность работы с проверенными контрагентами, входящими в единую международную ассоциацию; возможность заключения с перевозчиками глобальных сервисных соглашений; нейтральность по отношению к клиентам участников альянса со стороны партнеров; использование единых стандартов работы международного уровня.

В заключение хотелось бы сказать, что логистический рынок России не должен бояться глобализации, конкуренции. К ним просто необходимо подготовиться.

Ирина ПОЛЯКОВА,

обозреватель «ТР»,

кандидат экономических наук

31.07.2014

- Транспортный ресурс

- вступление России в ВТО

- внешнеторговый оборот страны

- логистические компании России

- консолидация авиагрузов по выкупленным грузовым квотам

- аутсорсинг ТЛУ

- железнодорожный транспорт

- автомобильный транспорт

- грузовой транспорт

- Внутренний водный транспорт

- воздушный транспорт

- морской транспорт

Барьер «нулевой зоны»

Преодолеть его на стыке «порт – железная дорога» можно только совместными усилиями

Преодолеть его на стыке «порт – железная дорога» можно только совместными усилиямиВ зале, где проходила конференция «Взаимодействие ОАО «РЖД» с морскими портами и владельцами путей необщего пользования», организованная НП «Гильдия экспедиторов», собрались представители железнодорожного и портового бизнеса, объединенные общей целью – повысить эффективность взаимодействия на стыке «порт – железная дорога». Следовательно, усилия обеих сторон должны быть нацелены на общий высокий конечный результат. Но к достижению этого результата железная дорога и порты идут своими путями. И об этом подробнее.

Открывший работу конференции президент ОАО «РЖД» Владимир Якунин отметил, что железнодорожный транспорт Российской Федерации, с одной стороны, обладает достаточно сильными позициями на рынке перевозок, с другой – испытывает ряд острых, требующих первоочередного решения инфраструктурных проблем.

Протяженность «узких мест» железнодорожной сети составляет свыше 6 тыс. км, или 7%(!) от эксплуатационной длины сети железных дорог. Увеличивается количество направлений, резервы пропускных способностей которых эксплуатируются на пределе существующих возможностей, что при росте объемов перевозок является серьезным сдерживающим фактором их освоения – ну нельзя через бутылочное горлышко за минуту бочку процедить, когда эти бочки все подвозят и подвозят. Так образно охарактеризовал положение дел на отдельных направлениях руководитель компании.

Существующие параметры инвестиционного бюджета ОАО «РЖД» не позволяют обеспечить развитие пропускной способности сети железных дорог в соответствии с прогнозируемыми на перспективу объемами перевозок.

При сохранении существующего тренда объема инвестиционного бюджета ОАО «РЖД» компания сможет направить на развитие железнодорожной инфраструктуры до 2015 года средства в размере не более 200 млрд рублей, в то время как потребность в инвестициях на развитие инфраструктуры в соответствии с Генеральной схемой развития железнодорожного транспорта до 2015 года составляет более 600 млрд рублей.

Данная диспропорция между возможностями и потребностями в инвестициях приведет, по предварительной оценке, к недоосвоению в 2015 году объемов перевозок в размере, превышающем 230 млн тонн, или более 70% от прогнозируемого прироста. Таким образом, возрастающие риски ограничений объемов грузов, перевозимых железнодорожным транспортом, будут уже проблемой экономики страны в целом, а не только российских железных дорог и транспортной системы в частности.

Проекты ОАО «РЖД», направленные на снятие инфраструктурных ограничений, – это прежде всего инвестиционные проекты, связанные с увеличением пропускных способностей в направлениях основных портов России. А это, в свою очередь, предполагает строительство дополнительных главных путей, удлинение станционных приемо–отправочных путей, развитие железнодорожных узлов.

Возрастающий спрос на внешнеторговые перевозки через морские порты России требует обеспечения четкой координации работы смежных видов транспорта с портами и совершенствования методов организации перевозок. Для этого необходимо решить такие проблемы, как несоответствие уровня технического развития портовых мощностей и инфраструктуры железнодорожного транспорта; несогласованный подвоз грузов к пунктам перевалки из–за того, что разобщены виды собственности и системы управления транспортом, участвующие в технологическом процессе перевозки; недостаточное внедрение современных технологий по перевалке навалочных грузов с использованием устройств для размораживания в зимних условиях.

Выступивший на конференции заместитель министра транспорта РФ Виктор Олерский объединил проблемы, возникающие на стыке «порт – железная дорога», в несколько блоков. В первый входят вопросы, связанные с рассинхронизацией механизма регулирования железнодорожного парка с появлением института независимых операторов. Эта проблема была ожидаема, но осложнилась она из–за высоких темпов проведения реформ на железной дороге.

Проблемы второго блока связаны с запаздыванием внесения изменений в гражданско–правовые отношения между железной дорогой и портами. Так, только сейчас, через восемь лет после начала реформ на железной дороге, из правового поля выведено понятие узлового соглашения, замененное на современный договор между железнодорожным оператором и портом.

Проблемы третьего блока, на первый взгляд, кажутся техническими, и связаны они с упрощением процедур административного контроля. Но только за счет отмены комиссионного осмотра судов, по мнению заместителя министра, можно было бы портовую перевалку по стране увеличить на 25 млн тонн грузов, то есть на 5% нынешнего объема.

В тех портах, где начали работать по схеме выборочного контроля, экономия на стоянках судна составляет почти сутки. Цифры, согласитесь, говорят сами за себя.

И, наконец, последний, может быть, самый важный блок проблем – это несоответствие в развитии портовых мощностей и мощностей дальних железнодорожных портов. По мнению заместителя министра транспорта, несмотря на то, что портовая инфраструктура является капиталоемкой, на железнодорожную требуется гораздо больше средств. Вот почему следующий год должен быть годом борьбы за деньги для железной дороги. В противном случае мы все столкнемся не с проблемами производства и продажи продукции, а с проблемой ее вывоза.

Первый вице–президент ОАО «РЖД» Вадим Морозов подтвердил, что необходимых дополнительных инвестиционных средств для освоения перспективных грузопотоков, в том числе на подходах к портам, а также удовлетворения потребностей грузовладельцев и пассажиров Северо–Западного, Южного и Дальневосточного бассейнов на период до 2015 года требуется более 400 млрд руб.

Восполнение дефицита финансовых ресурсов руководство компании видит в выпуске инфраструктурных облигаций Российской Федерации с последующим внесением привлеченных средств в уставной капитал ОАО «РЖД»; в приведении тарифов на грузовые перевозки к экономически обоснованному уровню и настройке тарифной системы под современные экономические реалии; выделении государственных инвестиций в развитие железнодорожной инфраструктуры в рамках федеральной целевой программы; использовании потенциала внутреннего рублевого рынка, в частности средств Пенсионного фонда Российской Федерации.

В условиях роста перевозок экспортных грузов через порты России остро встает вопрос об их специализации по перевалке определенных грузов для повышения их перерабатывающих возможностей, улучшения взаимодействия портов и железных дорог, а также о маршрутизации как груженых, так и порожних вагонопотоков. Также для обеспечения растущих объемов экспортно–импортных и транзитных грузов, в том числе контейнерных грузов и мелких партий, потребуется создание мультимодальных логистических центров (железнодорожных хабов) по принципу «сухого порта».

«Сухой» железнодорожный порт – это терминал, расположенный вне границ территории порта, связанный с ним единой технологией обработки грузов, который предлагает услуги по доставке грузов на судно до порта–получателя, минуя стадию «морской порт» как отдельный этап перевозки.

Его можно наделить многими функциями, такими как исполнение выведенных с территории морских портов непрофильных операций по хранению и растарке; консолидация судовых партий; распределение грузов в разрезе (порт, регион, материк, транзит); хранение (в том числе биржевое); таможенное оформление грузов.

Реализация транспортных технологий с использованием «сухого» железнодорожного порта позволяет: увеличить пропускную способность морских портов, снизив тем самым транспортные издержки; уменьшить инвестиционную нагрузку при создании портовой инфраструктуры и одновременно обеспечить более быстрый ввод объектов в эксплуатацию; снизить саму вероятность возникновения такой хронической болезни, как «брошенные поезда»; уменьшить экологическую нагрузку и загрузку улично–дорожной сети.

Взаимодействие железных дорог и морских портов, являясь важнейшим составным элементом транспортной стратегии России, должно находить отражение в совместной инвестиционной и тарифной политике, в планировании перевозок, в работе по заключению взаимовыгодных соглашений и договоров, в применении новейших информационных технологий, сопровождающих перевозочный процесс.

Для нормативно–правового регулирования взаимоотношений железных дорог и морских портов необходимо в первую очередь привести в соответствие нормы Закона о морских портах и Устава железнодорожного транспорта для того, чтобы определить статус оператора морских терминалов (стивидоров). Ответственность стивидоров должна распространяться на нормы погрузки/выгрузки; нормы единовременного хранения; нормы подачи/уборки (с точки зрения пропускной способности путей необщего пользования); ответственность за неприем, несвоевременный прием и обработку, ответственность за брошенные поезда. В свою очередь, ОАО «РЖД» будет отвечать за своевременный и равномерный подвод/отвод вагонов и своевременную подачу/уборку вагонов.

Для оптимизации транзитных перевозок необходимо принять закон о транзите, устанавливающий определенный порядок функционирования зон «трансшипмента» в портах; передачи груза с морского на железнодорожный, с железнодорожного на морской и прочие виды транспорта; осуществления таможенных и иных административных операций контроля за перемещением товаров; сроков доставки, хранения; ответственность ОАО «РЖД», стивидоров и других участников внешнеэкономической деятельности.

Процесс организации взаимодействия на стыке ОАО «РЖД» и портов связан с трудностью получения полной достоверной информации, дефицитом времени для принятия управленческих решений, отказами технических средств, форс–мажорными обстоятельствами.

При системном характере проблемы организации взаимодействия железнодорожного и морского транспорта ее решение заключается в разработке и реализации комплекса согласованных мероприятий на основе единой методологии, в первую очередь в правовом поле.

В настоящее время ни Устав, ни Правила перевозок грузов в прямом смешанном железнодорожно–водном сообщении не рассматривают оператора морского терминала, обеспечивающего только перегрузку грузов с одного вида транспорта на другой, как участника узловых соглашений, которые заключаются исключительно между смежными видами транспорта, отвечающими за подвод подвижных единиц (вагонов, флота).

Кроме того, необходим ряд мероприятий организационного, финансово–экономического, методического, информационного и технологического характера, учитывающих интересы всех участников транспортного процесса, для чего следует внедрить графиковое движение, в особенности для массовых экспортных грузов, транзитных грузов, а также использовать современные технологические решения на основе электронного обмена данными.

Сегодня ОАО «РЖД» совместно с ФГУП «Росморпорт», ООО «Аншип», ООО «БФИ», компанией «Усть–Луга» проводит такую работу при организации железнодорожно–паромного сообщения Усть–Луга – Балтийск. Официально опубликованы «Общие коммерческие условия» и «Основные принципы формирования цены». ОАО «РЖД» и морские перевозчики заключили соглашение о работе обез-

личенным флотом – погрузка прибывших на станцию примыкания вагонов осуществляется на ближайший паром. Четкая бесперебойная работа линии по расписанию, а также доставка грузов точно в срок – залог будущей успешной работы данного проекта.

Внедрение современных технологий обмена информацией позволит существенно улучшить качество взаимодействия на стыке «железная дорога – порт», снизить издержки в области документооборота при существенном его ускорении.

Основные принципы электронного взаимодействия ОАО «РЖД» и порта заключаются в следующем: на основании данных заявки формы ГУ–12 оформляется электронная накладная и далее все оформление груза происходит на безбумажных носителях информации.

Ускорение перевозки экспортно–импортных товаров и повышение конкурентоспособности оказываемых услуг зависят от времени, имеющегося у участников перевозочного процесса на совершение операций таможенного администрирования в пунктах пропуска. Сокращение времени таких операции возможно при предварительном информировании таможенных органов для принятия решений о выборе форм таможенного контроля товаров и транспортных средств до прибытия грузов на территорию Российской Федерации, оптимизации проведения таможенных процедур. Помимо прочего внедрение института предварительного информирования позволит минимизировать финансовые затраты грузополучателей, так как передача информации происходит без услуг таможенных представителей.

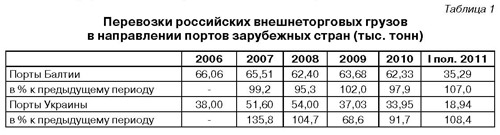

Перевалки грузов через порты России растут уже на протяжении пяти лет – с 420,7 млн тонн в 2006 году до 526 млн тонн в 2010 году; 2011 год также имеет благоприятную тенденцию. Все бы хорошо, но одновременно в 2011 году снова начали расти объемы российских грузов в направлении портов Балтии и Украины (табл. 1). А это уже тревожный звонок, как считает начальник Управления регулирования транспорта ФСТ России Виктор Квитко, который свидетельствует прежде всего о неконкурентных по сравнению с зарубежными портами тарифах на услуги по перевалке грузов в наших морских портах.

Рост регулируемых тарифов на услуги в морских портах в 2006 – 2009 годах был ниже уровня инфляции, в 2010 году он стал равным уровню инфляции – 8,8%. Как следствие – грузовая база опять стала уходить в зарубежные порты. Вот почему в развитие уже действующего приказа ФСТ России от 13.12.2007 г. о возможности применения в морских портах ставок тарифов на уровне либо ниже установленного ФСТ максимального уровня реализуется пилотный проект по неприменению государственного ценового регулирования к субъектам естественной монополии, оказывающим услуги в морском порту «Большой порт Санкт–Петербург» (приказ ФСТ России от 30.06.2010). В проекте участвуют 12 субъектов естественной монополии, к которым не применяется ценовое регулирование. Проект стартовал в сентябре 2011 года, во II квартале 2012 года будут подведены итоги. На основании уже имеющихся данных можно констатировать, что по основным видам грузов – грузы в контейнерах, черные металлы, удобрения – рост стоимости обслуживания в расчете на 1 тонну ниже, чем индекс цен производителей промышленных товаров.

Проблемы у железнодорожников и портовиков существуют ровно столько, сколько грузы переваливают из вагонов в суда и наоборот, т. е. всегда. Поэтому в каждом конкретном случае железная дорога и порт, пытаясь решить эту проблему, нарабатывают свой практический опыт, как, например, на Дальневосточной железной дороге и в Новороссийском морском торговом порту.

Начальник Дальневосточной железной дороги Михаил Заиченко рассказал о логистическом взаимодействии дороги и порта, которое выражается в таких формах, как ведение электронного документооборота со станциями накопления судовых партий, выработка оптимальных схем перевозок грузов по единой технологии с обеспечением информационного сопровождения; договорные услуги по перевозкам по определенному роду груза; использование ресурса сдвоенных операций; комплексная транспортная услуга по перевозке экспортного угля по сквозной ставке и со сквозной ответственностью ОАО «РЖД».

Положительная динамика в работе железной дороги налицо: в сторону портов и погранпереходов возросли объемы перевозки грузов с месторождений полезных ископаемых (Олёкминское, Эльгинское и др.) благодаря единой технологии доставки от места погрузки до сдачи груза в морском порту.

Количество ускоренных контейнерных поездов за год увеличилось на 21%. Только со станции Находка–Восточная отправлены 812 таких поездов, в которых перевезены 58,3 тыс. контейнеров. В период летней путины были отправлены 24 ускоренных рефрижераторных поезда, или более 44 тыс. тонн рыбы. Срок доставки груза от Владивостока до городов Сибири и Урала составил чуть более шести суток.

Основные факторы, сдерживающие рост перевозок, по мнению главного железнодорожника Дальнего Востока, связаны с несовершенством законодательной базы при определении ответственности участников перевозки, длительными простоями приватных вагонов в ожидании оформления документов, неритмичным подводом судов и большой зависимостью от погодных условий, использованием вагонов в порту как «склада на колесах», ограничениями в пропускной способности отдельных лимитирующих участков железнодорожной инфраструктуры, несоответствием мощности портов к предъявляемым объемам перевозок.

Согласитесь – ничего нового не сказано, но все факторы подтверждают объективность проблем на стыке «порт – железная дорога».

А вот под каким углом рассматривают специалисты работу железной дороги на подходах к портам Новороссийского транспортного узла. По их мнению, только увеличение пропускной способности железнодорожной и автодорожной инфраструктуры позволит развивать российские порты. Судите сами.

В железнодорожной инфраструктуре по направлению к портам Черноморского бассейна РФ существует ряд проблемных участков, создающих ограничения роста грузопотока в направлении существующих портов.

1. Девятый километр – Юровский – Анапа – Темрюк – Кавказ. Инфраструктура участка не справится с запланированным грузопассажирским потоком из–за однопутных участков, тепловозной тяги, полуавтоматической блокировки путей.

2. Тимашевск – Крымская. Существующие мощности участка близки к максимальной загрузке, поэтому прогнозируемое увеличение перевалки в направлении Тамани и Грушевой повысит нагрузку, что приведет к снижению пропускной способности в направлении станции Новороссийск.

3. Станция им. М. Горького – Котельниково – Тихорецкая – Крымская с обходом Краснодарского узла. Существующие мощности участка близки к максимальной загрузке с основным «узким местом» в Краснодаре – с железнодорожной веткой, проходящей через центр города.

4. Парк «Б» ст. Новороссийск. Существующий парк «А» уже в настоящее время является основным «узким местом» в железнодорожной инфраструктуре порта (33 млн тонн в год), поэтому растущие транспортные потоки еще больше увеличат нагрузку на парк.

Вот почему дальнейшее развитие своей деятельности, увеличение пропускной способности причалов портовики связывают с комплексными проектами по развитию железнодорожной и автомагистральной инфраструктуры. Цель такого развития – дополнительный прирост грузопотока на 35 млн тонн – потребует немалых 6,2 млрд рублей. Но, кажется, это тот случай, когда цель оправдывает средства.

Логистическая конфигурация на стыке «порт – железная дорога» применительно к Новороссийскому транспортному узлу непростая и выглядит следующим образом: работа портовых структур, таких как ОАО «Новорослесэкспорт», ОАО «Импортпищепром», ОАО «Новороссийский морской торговый порт» регулируется диспетчером по планированию, входящим в объединенfную логистическую группу. В эту же группу входит инженер–логист, который в свою очередь координирует работу станционных диспетчеров и диспетчеров по регулированию вагонного парка Северо–Кавказской железной дороги.

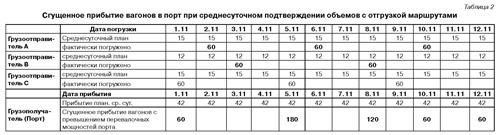

Сбои в такой логистической цепочке, конечно, возможны, и они случаются. Но если бы принципы логистики не использовались вообще, то рассинхронизация на стыке «порт – железная дорога» носила бы хронический характер и приводила к сгущенному прибытию вагонов в порт (табл. 2), что еще больше осложнило бы ситуацию в транспортном узле. И тогда уже не смогли бы помочь ни дополнительные железные пути, ни удлиненные причальные стенки.

* * *

В экономике есть такой термин – «точка безубыточна», ее еще называют мертвой точкой. Это точка, в которой доходы и расходы предприятия равны между собой, что означает работу в ноль. Повышая деловую активность, наращивая объемы работ, предприятия уходят дальше от «мертвой точки» в зону прибыли, но возможен и обратный процесс. Если спроецировать это понятие на деятельность на стыке «порт – железная дорога», то только объединение усилий и ресурсов портовиков и железнодорожников поможет преодолеть зону убытков, нулевую зону и обеспечить прибыль, другого пути нет.

Ирина ПОЛЯКОВА,

кандидат экономических наук,

обозреватель «ТР»

17.11.2011

© 1998-2020 Министерство Транспорта РФ, АО "Издательство Дороги"

При использовании материала ссылка на сайт www.transportrussia.ru обязательна.

107023, г. Москва, ул. Электрозаводская, д/в. 24, офис 403.

E-mail: goldasn@mail.ru,

тел: 748-36-84, тел/факс 963-22-14