Внимание

Продолжается подписка на 2021 год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год год на печатную и электронную версии газеты “Транспорт России”.

+7 495 748-36-84

+7 495 748-36-84 +7 495 963-22-14

+7 495 963-22-14 goldasn@mail.ru

goldasn@mail.ru

- Главная

- Экономика

- Финансы. Инвестиции. Налоги

- Отраслевой центр инвестиций

Показать содержимое по тегу: Отраслевой центр инвестиций

Инвестор хочет гарантий

Что привлечет сегодня

Что привлечет сегодняинвестора в российский транспорт

и инфраструктуру?

По–настоящему интересным и дискуссионным получился «круглый стол» на тему «Что привлечет сегодня инвестора в российский транспорт и инфраструктуру?». Выступивший первым директор Департамента промышленности и инфраструктуры Правительства РФ Максим Соколов указал на такой достигнутый положительный момент, как усиление гарантий инвестиционного процесса со стороны государства.

Речь идет о госгарантиях по облигационным займам, средства от которых пойдут на продолжение строительства Западного скоростного диаметра в Санкт–Петербурге, обхода г. Одинцово и участка трассы Москва – Санкт–Петербург. Гарантии распространятся не только на займ, но и на купонный доход.

В рамках закона о концессионной деятельности совершенствуются механизмы ГЧП – в части прямых контактов банка с концедентом, налогового режима, а также страхования рисков на протяжении всего срока концессионного соглашения.

Как отметил Максим Соколов, в правительстве именно с облигационным займом связывают надежды по привлечению средств на строительство высокоскоростной магистрали Москва – Санкт–Петербург. В перспективе по мере стабилизации экономического состояния выпуски облигаций возможны под гарантии не только федерального бюджета, но и бюджетов регионов.

Выгодно отличается в инвестиционном отношении от других субъектов Москва. По данным, которые привел Сергей Глазков, советник председателя Москомзайма правительства Москвы, только за счет средств облигационного займа Москва для решения инвестиционных программ, в том числе и транспортных, привлекла в 2009 году рекордную сумму – 115 млрд руб. Для сравнения: займы в целом по России обеспечили поступление 40 млрд руб. Облигации выпускаются на срок до 12 лет, а надежность гарантий правительства Москвы подтверждается тем, что на столичном рынке облигаций был только один дефолт. Вообще, по мнению финансиста, кризис на финансовом рынке пройден, и деньги под достойный проект найти можно. К слову, кредитная программа Москвы превзошла облигационную и составила 300 млрд руб.

По мнению Анатолия Балло, заместителя председателя Внешэкономбанка, во время недавнего кризиса государство активно задействовало новые механизмы по привлечению средств в транспортный комплекс. В частности, ВЭБу как основному держателю денег российских пенсионеров разрешено использовать средства Пенсионного фонда в таком значимом транспортном проекте, как трасса Москва – Санкт–Петербург.

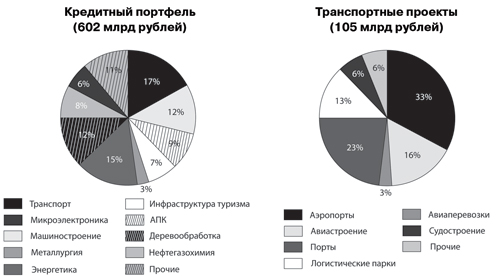

Те регионы, которые хотят привлекать инвестиции, принимают соответствующие законы. Примером может служить аэропорт Пулково в Санкт–Петербурге, городское законодательство которого в области ГЧП позволило привлечь в качестве соинвестора самого оператора, т. е. аэропорт. И если регионы хотят участвовать в программах, инвестируемых через ВЭБ, то они должны иметь проработанное законодательное поле. А усилия по его разработке стоят того, поскольку 1 рубль, вложенный в транспортную инфраструктуру, привлекает до 15 рублей инвестиций. И один из руководителей ВЭБа подчеркнул, что дело за интересными проектами, прошедшими конкурсный отбор, – их финансирование со стороны ВЭБа вполне возможно. Тем более что ВЭБ активно поддерживает транспорт – 17% кредитов банка уже сейчас приходится на транспорт, а среди транспортных проектов ведущее место занимают аэропорты.

Отраслевая структура кредитного портфеля Банка развития (на 1 марта 2010 года)

Юридическая фирма «Вегас–Лекс» не первый год осуществляет сопровождение транспортных проектов в различных сегментах ТК. Управляющий партнер фирмы Альберт Еганян считает, что избыток денег в недавние экономически благополучные времена избаловал региональные власти. Наличие бюджетных средств не стимулировало компании к тщательной проработке проектов. Как следствие – проекты делаются плохо, по ним не хотят строить, на них не идут деньги. Далее, если на региональном уровне разрабатывается интересный проект, то для его эффективного осуществления необходимо ГЧП–законодательство. Готовить законы районного масштаба «про запас», по мнению Еганяна, пустая трата времени. Тем более что существуют опробованные механизмы финансирования ГЧП–проектов, которые можно использовать применительно к любой отрасли и региону. Примером может служить Калужская область, где специального законодательства нет, а успешный опыт реализации ГЧП–проектов в области как автопрома, так и строительства промышленных и социальных объектов имеется.

Инфраструктурные проекты, создаваемые в рамках ГЧП, один из главных приоритетов инвестирования для ЗАО «Лидер». Как отметил управляющий директор Сергей Кельбах, ЗАО «Лидер» – это крупнейшая в России управляющая компания с активами более 300 млрд руб., привлеченных со всех крупных пенсионных фондов России. Работая с такими большими активами, компания, естественно, ищет наиболее эффективные механизмы привлечения их в инфраструктуру. Концессия, по мнению Сергея Кельбаха, является наиболее эффективной формой. Существенная экономия бюджетных средств при создании объекта, четкие сроки сдачи, использование прогрессивных технологий, эффективная схема управления – вот что отличает концессионные проекты.

Ну, а в чем же выгода бизнеса? Прежде всего в том, что проекты долгосрочные и рентабельные с низкой зависимостью от колебаний рыночной конъюнктуры, с высокими гарантиями по проекту со стороны государства (региона), в том числе и от одностороннего прекращения концессии.

Реализация первой платной автодорожной концессии «Новый выход на МКАД с федеральной автодороги М–1 «Беларусь» уже позволяет сделать вывод о том, что концессионное соглашение обеспечивает высокий уровень защиты всем участвующим сторонам: государству, концессионерам и кредиторам. Необходимые земельные участки передаются в долгосрочную аренду концессионеру до начала строительства. Земля предоставляется на правах аренды на весь период действия концессионного соглашения, находясь в собственности концедента (РФ). В обязательства концессионера входят строительство, эксплуатация и ремонт автодороги в течение 30 лет (кто еще может пообещать такой гарантированный срок работ!). Плата за проезд с пользователей автодороги собирается концессионером, а тарифы индексируются ежегодно в соответствии с фактической инфляцией. В случае досрочного расторжения концессии концедент обязуется выплатить кредиторам компенсацию в объеме долга, процентов и других затрат. В случае возникновения особых обстоятельств (изменение законодательства, выявление геологических рисков) концессионер имеет право на получение компенсации от концедента и/или продление сроков строительства.

ОАО «Главная дорога», концессионер проекта, выполнило все условия, необходимые для финансового закрытия проекта. Концессионером подписаны все необходимые соглашения о финансировании проекта с банками, принято решение о размещении дебютного выпуска облигаций, подписано постановление Правительства РФ о предоставлении гарантий по проекту. Проведена оптимизация проекта автодороги с точки зрения современных технических решений, создана возможность бесконтактного взимания платы за проезд. «Дойче Банк» и «Газпромбанк» представили концеденту финальную финансовую модель проекта, подтверждаемую аудитором.

Основу банковской системы России составляют банки уровня ВЭБа, который, аккумулируя большую часть пенсионных денег в России, является крупнейшим держателем средств для финансирования инфраструктурных проектов. Но с «высоты» ВЭБа разглядеть специфику проекта в отдельно взятой отрасли ТК довольно трудно. Вот почему председатель правления Морского банка Игорь Дергунов считает, что для привлечения дешевых и долгих денег в реализацию проектов на водном транспорте необходим отраслевой центр инвестиций. Отраслевой банкир последовательно проанализировал все возможные на сегодня источники финансирования проектов морского и речного транспорта – собственные средства предприятия, кредиты, бюджетные средства, средства инвесторов и населения.

Ко всем источникам есть обоснованные претензии. Что касается собственных средств предприятия, то у многих предприятий их просто–напросто нет или их недостаточно, а даже небольшие проекты требуют крупных и долгих вложений. Если речь идет о кредитных средствах банков, то оценка заемщика проводится по формальным критериям без учета особенностей отрасли. С одной стороны, высокие требования и ставки, а с другой – предприятие должно обладать «именем», а если его пока нет?

Бюджетные средства государства также ограничены, нет эффективного механизма их распределения и контроля средств, а также организации комплексного финансирования под конкретные проекты.

Что касается комплексной Федеральной программы развития отрасли, то программа предусматривает развитие десятков проектов. Все усилия сегодня сконцентрированы на проектах по подготовке к Сочи–2014 (Краснодарский край) и АТЭС (Приморский край). Финансирование актуальных отраслевых проектов в Мурманской области, на Сахалине, в Калининградской области при этом существенно замедлилось. Модернизация речного транспорта и инфраструктуры фактически требует их создания с нуля.

Если говорить о кредитных средствах государства, то система их распределения, по мнению Дергунова, не работает. Нет понятных механизмов доступа к средствам, а требования агентов государства к получателям не рыночные. Агенты не могут корректно оценить получателя из–за незнания отрасли, у агентов нет заинтересованности в эффективном использовании средств государства.

Средства инвесторов также не панацея, так как у проектов высокая стоимость, долгие сроки окупаемости, они сложны в реализации и требуют специальных дополнительных знаний.

Также трудно задействовать средства населения, так как мало развита практика деятельности таких институтов в России из–за высоких рисков и незащищенности таких вложений.

Так возможно ли вообще долгое и недорогое финансирование для отраслевых проектов? Оптимальным способом организации финансирования проектов отрасли, по мнению банкира, является создание отраслевого центра инвестиций.

Отраслевой центр инвестиций решает задачу по комплексному привлечению финансирования для проектов в рамках системного развития отрасли. Центр нацелен на поиск и организацию финансирования проектов отрасли; использует и развивает все возможные источники финансирования проектов; нацелен на поддержку системных проектов; обеспечивает корректную оценку заемщика и самого проекта, действует во взаимодействии с государственными институтами; развивает альтернативные источники финансирования, сочетает реализацию государственных интересов и рыночных основ деятельности. Преимущества такого отраслевого центра инвестиции, по мнению специалистов, очевидны.

С необходимостью более широкого использования механизма концессионных соглашений в условиях бюджетных ограничений согласился также в своем выступлении начальник управления ГЧП–концессий и международных проектов ПСК «Трансстрой» Рауф Яббаров.

Основная тенденция, которая прослеживается у нас в последнее время, – снижение государственных расходов на инфраструктуру. И это при том, что ряд стран, наоборот, наращивают расходы на инфраструктуру, справедливо считая, что эти расходы обеспечат мультипликативный эффект, занятость, собираемость налогов и загрузку смежных отраслей.

Например, в Европе мощным двигателем развития концессионных отношений стали бюджетные ограничения, наложенные на страны – участницы ЕС Маастрихтскими соглашениями, предусматривающими бюджетный дефицит не более 3%. В то же время возникла необходимость масштабного инвестирования в инфраструктурные проекты из–за вхождения в ЕС новых членов. В результате правительства стран – членов ЕС, оказавшись в таких «ножницах», были вынуждены сделать ставку на развитие механизмов ГЧП, прежде всего концессии. Был получен мощный приток частных инвестиций в инфраструктуру, но для этого администрации провели большую работу по совершенствованию законодательной базы, в том числе налоговой. В нынешних российских условиях бюджетных ограничений следует творчески использовать зарубежный опыт.

Ирина ПОЛЯКОВА,

обозреватель «ТР»,

кандидат экономических наук

© 1998-2020 Министерство Транспорта РФ, АО "Издательство Дороги"

При использовании материала ссылка на сайт www.transportrussia.ru обязательна.

107023, г. Москва, ул. Электрозаводская, д/в. 24, офис 403.

E-mail: goldasn@mail.ru,

тел: 748-36-84, тел/факс 963-22-14