Внимание

Продолжается подписка на 2021 год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год год на печатную и электронную версии газеты “Транспорт России”.

+7 495 748-36-84

+7 495 748-36-84 +7 495 963-22-14

+7 495 963-22-14 goldasn@mail.ru

goldasn@mail.ru

Показать содержимое по тегу: пассажирские перевозки

Нужны рычаги воздействия

Когда региональной власти не хватает полномочий.

Когда региональной власти не хватает полномочий.Задачи сотрудников Управления государственного автомобильного и дорожного надзора достаточно широки и ответственны. Это практически все, что касается перевозок, будь то грузовые или пассажирские: проверки юридических лиц и индивидуальных предпринимателей, выполнение лицензиатами лицензионных требований, автодорожный надзор, выдача специального разрешения на движение по автомобильным дорогам транспортного средства, осуществляющего перевозку опасных грузов, и ряд других обязанностей.

Массовая приватизация автопредприятий и их разукрупнение привели к увеличению на рынке пассажирских транспортных услуг количества частных перевозчиков, за которыми нужен глаз да глаз. Анализ проверок, проведенных сотрудниками Архангельского управления Госавтодорнадзора, показал – львиная доля нарушений приходится на частные предприятия и организации. Результат ожидаемый и закономерный, так как в регионе практически не осталось муниципальных перевозчиков. К чему привели процессы приватизации, какие создали проблемы, какую помощь оказывают региональные власти – об этом наш разговор с начальником Управления Госавтодорнадзора по Архангельской области и Ненецкому автономному округу – главным государственным инспектором УГАДН Ильей ПИНАЕВСКИМ.

– Илья Владимирович, каким образом наплыв частных перевозчиков сказался на безопасности движения?

– Скажем так: не лучшим образом. Причин тому несколько: частный перевозчик не осуществляет должным образом контроль за работой пассажирского транспорта и водительского состава, зачастую не имеющего необходимой квалификации, не имеет соответствующей производственной базы.

Уровень обновления подвижного состава автотранспортных предприятий не обеспечивает даже простого воспроизводства эксплуатационных автобусов. Убыточная работа пассажирских транспортных предприятий и начисляемые амортизационные отчисления не позволяют аккумулировать финансовые средства в объемах, достаточных даже для покрытия списываемого парка.

Наряду со стареющим подвижным составом в дорожном движении появляются новые транспортные средства с высокими динамическими и тормозными характеристиками, прежде всего зарубежного производства. В транспортном потоке увеличивается неравномерность скоростей движения, что приводит к росту количества ДТП, связанных с обгоном, маневрированием, резким торможением и т.п. Кроме этого, частные перевозчики стремятся сэкономить на своевременном проведении технического обслуживания транспортных средств, не соблюдают требования по организации труда водителей, не выполняют требования нормативных правовых актов, действующих в сфере обеспечения безопасности дорожного движения. Мы стремимся навести в этой сфере порядок, но нашим инспекторам пока не под силу изменить положение в лучшую сторону.

– Возможно, исправить положение помогут штрафные санкции?

– Не думаю. Дело в том, что штрафы немалые, они заметно выросла. Но в рост пошли несбалансированно. Приведу такой пример. В 2012 году начал действовать закон об обязательном страховании ответственности перевозчиков за причинение вреда жизни, здоровью, имуществу пассажиров (ОСГОП). Каждое транспортное предприятие (за исключением метрополитена) должно иметь полис ОСГОП. В соответствии с Кодексом об административной ответственности отсутствие у перевозчика страхового полиса наказывается штрафом. Так, должностные лица могут расстаться с суммой в размере 40 000–

50 000 руб., юридические лица – уже от 500 000 до 1 млн руб. А за нарушение условий лицензирования штраф на должностное лицо колеблется от 3 до 4 тыс., на юридическое лицо – не превышает 40 тыс. Меры, предусмотренные за неисполнение закона, нарушителей не пугают. Доходы, получаемые в процессе перевозок, подсчитать которые практически невозможно в силу абсолютной непрозрачности большинства автокомпаний, значительно перевешивают суммы санкций за неисполнение закона. И все равно не платят, потому что взыскание за этот вид нарушения возложено не на суды, а на управления. Мы имеем право подать на нарушителя в суд, но процесс очень долгий. К тому времени уже и предприятия может не быть, и деятельность частника может прекратиться. С кого тогда взыскивать?

– Что или кто, по–вашему, может переломить ситуацию?

– Из–за несовершенства действующего в сфере пассажирских перевозок законодательства не в полной мере работает принцип муниципального заказа на пассажирские перевозки. Работая в условиях противоречивого законодательства, неупорядоченности отношений между транспортными организациями, осуществляющими перевозки пассажиров, государственными и муниципальными органами и целого ряда других негативных факторов, перевозчики имеют разную степень эффективности функционирования на рынке транспортных услуг. Нужно четко расставлять акценты, распределять обязанности, чтобы региональные власти не только определяли тариф, но и имели реальные рычаги воздействия на перевозчика.

– Муниципальные предприятия легче контролировать. Каковы перспективы работы муниципалов в сфере перевозок?

– В Архангельске пытаются реанимировать муниципальные перевозки, но вряд ли они будут рентабельны. Муниципальные транспортные предприятия зачастую находятся в неблагополучном положении, имея неустойчивое финансовое состояние и большую задолженность в бюджеты всех уровней. Основными причинами такого положения дел являются: обслуживание малодоходных, но социально значимых маршрутов; регулируемые тарифы; предельная изношенность подвижного состава; недостаточное финансирование льготных перевозок и ряд других причин.

Коммерческие перевозчики, работая в условиях свободных тарифов, не имея, как правило, громоздких вспомогательных структур и не обременяя себя предоставлением льгот, гибко адаптируются к изменениям в системе налогообложения, имеют в результате низкие издержки и более высокую прибыль. При этом привлекая для работы арендованный транспорт, они не могут оказать значимого влияния на водителей. Учитывая ограниченные возможности лицензирующих органов, не позволяющие обеспечить в полном объеме контроль соблюдения лицензиатами всех требований безопасной организации перевозок, недобросовестные перевозчики нарушают условия выполнения перевозок, зачастую осуществляя перевозки пассажиров без лицензий.

– При помощи каких инструментов, имеется в виду правовой аспект, можно влиять на частного перевозчика?

– Мне думается, что целесообразно принять дополнительные меры при проведении лицензирования. Например, введение обязательного условия выдачи лицензии только на подвижной состав, находящийся в собственности владельца лицензии, или наделение лицензиата правом привлекать под свою лицензию подвижной состав на условиях аренды, более жестко увязав с возможностями его производственной базы и другими условиями лицензирования.

– Насколько заинтересованы в этом процессе региональные власти?

– Ровно настолько, насколько позволяет законодательство. Сейчас имеются существенные недостатки законодательного регулирования в части отсутствия четкого и всестороннего разграничения предметов ведения между федеральным, региональным и местным уровнем управления деятельностью в области обеспечения безопасности дорожного движения.

При реализации положений Федерального закона «О безопасности дорожного движения» целесообразно предусмотреть наделение органов государственной власти субъектов и органов местного самоуправления полномочиями по направлениям деятельности в области обеспечения безопасности дорожного движения. В первую очередь необходимы координация деятельности органов государственной власти субъектов Российской Федерации, органов местного самоуправления, общественных объединений, юридических и физических лиц по предупреждению дорожно–транспортных происшествий и снижению тяжести их последствий, создание в этих целях специальных подразделений в структуре органов исполнительной власти.

Определив основные направления по обеспечению безопасности движения в Федеральном законе «О безопасности дорожного движения», законодатель не наделил соответствующими полномочиями структуры, которые должны обеспечить их реализацию.

В первую очередь речь идет о федеральных законах от 22.09.1999 № 184–ФЗ «Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов Российской Федерации» и от 06.10.2003 № 131–ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации».

Федеральный закон «О безопасности дорожного движения», служащий базой для рассматриваемой сферы общественных отношений при определении полномочий различных органов власти, вменяет органам местного самоуправления самостоятельно решать вопросы обеспечения безопасности дорожного движения (ст. 6, п. 4). Однако для того чтобы реализовать эти полномочия, необходимо вменить местным органам власти не только осуществлять деятельность по организации и безопасности дорожного движения, но и при необходимости потребовать от них обеспечения безопасности дорожного движения на территориях, находящихся в их ведении.

Татьяна ЛЕВЧУК,

спецкор «ТР»

Архангельск

20.11.2014

Дешево и невозвратно

Российские авиакомпании получили право применять невозвратные тарифы.

Российские авиакомпании получили право применять невозвратные тарифы.Сегодня в России 70% пассажирских перевозок осуществляется авиакомпаниями «Аэрофлот–российские авиалинии», «Трансаэро», ГТК «Россия», «Сибирь» и «ЮТэйр». По оценкам экспертов, сумма возвратов, осуществляемых в связи с отказом пассажиров от полета, с учетом процентного количества повторной продажи билетов составляет в среднем 8% от выручки по продажам услуг по воздушной перевозке пассажиров регулярными рейсами. Например, в 2010 году это составило 22,7 млрд руб. Именно такую сумму переплатили добросовестные пассажиры при покупке авиабилетов, так как эти риски были заложены российскими авиакомпаниями в действующие тарифы.

В Российской Федерации цены на авиаперевозки с 1995 года формируются рыночным способом. В этих условиях снизить стоимость авиабилетов можно только за счет сокращения расходов и рисков, учитываемых при формировании тарифов.

В настоящее время в соответствии с действующей статьей 108 Воздушного кодекса Российской Федерации пассажир вправе отказаться от услуги по перевозке до момента ее оказания и получить обратно уплаченную сумму. В случае, если пассажир отказывается от полета более чем за 24 часа до отправления воздушного судна, перевозчик не имеет права на возмещение расходов на бронирование и оформление перевозочных документов, фактически понесенных им до отказа пассажира от перевозки.

В случае отказа от полета позднее установленного срока пассажир также имеет право получить обратно уплаченную за воздушную перевозку сумму, но с удержанием сбора, размер которого не может превышать 25% от стоимости билета. Отсутствие у перевозчика правовых оснований для возмещения фактически понесенных им расходов на бронирование и оформление перевозочных документов препятствует корректному формированию цен на авиаперевозки и ведет к увеличению их стоимости для всех пассажиров, поскольку указанные риски включаются в стоимость перевозки и оплачиваются пассажиром независимо от того, отказывается он от перевозки или нет.

В то же время общепринятая международная практика предусматривает заключение различных договоров воздушной перевозки:

– с гибкими условиями, по которым возврат уплаченной за воздушную перевозку суммы или изменение даты и времени вылета возможны в любое время;

– с ограничениями по возможности изменения даты и времени вылета;

– с условием о том, что провозная плата при отказе пассажира от перевозки не возвращается, т. е. невозвратные тарифы.

Благодаря возможности заключения договоров воздушной перевозки на различных условиях иностранные авиаперевозчики сегментируют пассажиропоток и могут предложить услуги по перевозке пассажирам с разным уровнем дохода.

Применение невозвратных тарифов позволяет иностранным авиакомпаниям продавать значительное количество мест даже на самые востребованные даты и направления по сниженным ценам. Граждане с низкими доходами, для которых цена авиабилета является определяющим фактором, имеют возможность забронировать свою перевозку заранее по сниженной цене. При этом нивелируется риск того, что пассажир откажется от перевозки, и авиакомпания понесет убытки в связи с тем, что авиабилет не будет продан.

Таким образом, иностранные авиакомпании, продающие на территории Российской Федерации авиабилеты по более низким невозвратным тарифам, получают конкурентные преимущества, что позволяет им «перетягивать» значительную часть пассажиров с российских авиакомпаний, которые таким правом не обладают.

По оценкам экспертов, применение российскими авиакомпаниями 30% невозвратных тарифов от установленных на маршруте воздушной перевозки тарифов позволит исключить из них риски, связанные с отказом пассажира от перевозки, снизив их уровень на 6,8 млрд руб. (30% от суммы рисков, связанных с отказом пассажира от перевозки, учитываемых российскими авиакомпаниями при формировании тарифов).

Для сравнения: в 2010 году объем субсидирования авиа-

компаний в целях обеспечения доступности воздушных перевозок пассажиров с Дальнего Востока в европейскую часть страны и в обратном направлении составил 2,5 млрд руб., что позволило снизить стоимость авиабилетов. Только эта мера привела к увеличению объема пассажирских перевозок на субсидируемых направлениях почти на 25%.

Сегодня 90% пассажирооборота выполняется по маршрутам, на которых имеется конкуренция. Ожидается, что по этим направлениям конкурентная борьба между авиакомпаниями также будет способствовать снижению уровня невозвратных тарифов.

Президент России Владимир Путин подписал Федеральный закон «О внесении изменений в Воздушный кодекс Российской Федерации». Изменения направлены на создание условий для снижения стоимости воздушных перевозок для пассажиров. Закон устанавливает порядок и условия возврата уплаченных пассажиром за воздушную перевозку суммы при его отказе от полета, а также правила применения невозвратных тарифов.

Впервые российские авиакомпании получили право устанавливать два вида тарифов: тарифы, учитывающие риски отказа пассажира от перевозки, и тарифы, из которых такие риски исключены (невозвратные тарифы). В свою очередь, потребителю при покупке авиабилета дано право выбора: либо заключить договор по возвратному тарифу, подстраховав себя на случай отказа от перевозки, либо приобрести билет по более низкому невозвратному тарифу.

Важно, что пассажиру, купившему билет по невозвратному тарифу, даются гарантии полного возврата уплаченной за перевозку суммы в случае отказа от перевозки в связи с болезнью своей или следующего с ним члена семьи либо смертью члена его семьи.

Кроме того, законом предусмотрено, что сбор в размере не более 25% от уплаченной за перевозку суммы (возвратный тариф), взимаемый в случае отказа пассажира от перевозки менее чем за 24 часа, не взимается в случае вынужденного отказа пассажира от воздушной перевозки в связи с внезапной болезнью пассажира либо болезнью члена его семьи, совместно следующего с ним на воздушном судне, или смертью члена его семьи, а также если отказ вызван задержкой отправления воздушного судна или иными действиями (бездействием) перевозчика. По действующему законодательству этот сбор применяется независимо от причин отказа пассажира от перевозки.

В случае, если пассажир совершает противоправные действия в аэропорту до его посадки на борт воздушного судна, нарушает правила поведения на борту, создавая угрозу безопасности полета воздушного судна либо угрозу жизни или здоровью других лиц, не выполняет распоряжения командира воздушного судна, то провозная плата согласно законопроекту пассажиру не возвращается.

В целях создания правовых условий для экономически обоснованного формирования цен на авиаперевозки законом предусмотрено, что фактически понесенные до отказа пассажира от перевозки расходы перевозчика, связанные с исполнением обязательств по договору воздушной перевозки, удерживаются из возвращаемой пассажиру суммы.

Татьяна ЛАРИОНОВА,

обозреватель «ТР»

15.05.2014

В условиях дефицита

О цене билета и

О цене билета и оптимизации

расходов.

В начале года в прессе появилась информация о том, что билет в плацкартный вагон подорожает на 7%. Позже эта информация подтвердилась, но частично. Рост цен на плацкартные билеты, по решению правительства, составил 4,2% (индекс потребительских цен 5,6% минус 30%). Речь идет обо всех регулируемых услугах по перевозке пассажиров внутри страны Российскими железными дорога10.04.2014ми, Федеральной пассажирской компанией, пассажирской компанией «Сахалин» и Железными дорогами Якутии.

Увеличилась и стоимость перевозки багажа и грузобагажа во внутригосударственном сообщении в составе дальних поездов, а также сборы и плата за дополнительные работы, связанные с их перевозкой. Если читать между строк, то можно сделать вывод, что проезд в плацкартном вагоне увеличится на большую сумму, чем заявлено.

Что касается купейных вагонов, СВ и класса «Люкс», то Федеральной пассажирской компанией принято решение не индексировать тарифы на перевозку пассажиров в этом сегменте. Одним словом, они останутся на прежнем уровне. Причем повышение цены на проезд в этих вагонах не меняется уже третий год подряд, но при этом постоянно растет цена на билет в плацкарте.

В качестве примера можно привести стоимость проезда от Москвы до Краснодара. Разница между билетами от 800 до 2000 руб., СВ и люкс не имеются в виду. Примерно такая же картина и на других направлениях. То есть медленно, но уверенно стоимость плацкартного билета подтягивается к купейному. В подтверждение этого вывода говорит и следующий факт: количество купейных и плацкартных вагонов, находящихся в ведении Федеральной пассажирской компании, почти одинаковое.

Однако постоянно растущий тариф не покрывал и не покрывает расходов монополиста – Федеральной пассажирской компании, «дочки» РЖД.

Не спасают и государственные дотации, которые, кстати, государство намерено сокращать год от года. В 2014 году, согласно прогнозу социально–экономического развития отрасли, предусматривалась индексация проезда в размере 10%. Однако новые условия потребуют увеличения государственной поддержки.

По словам начальника финансового управления ОАО «Федеральная пассажирская компания» Андрея Зиятдинова, при индексации тарифов на пассажирские перевозки в размере 10% и индексации тарифов на инфраструктуру на 6% «…потребность в субсидиях для компании составляет 27 млрд руб., а при замораживании тарифа на инфраструктуру и 4,2% роста цены на билеты эта сумма увеличивается до 29,3 млрд руб». При этом бюджетом сумма поддержки определена в 23,6 млрд руб. Значит, ФПК будет работать в условиях дефицита финансов, как, впрочем, и в прошлом году.

Дефицит средств приводит к оптимизации расходов, – модная в последнее время фраза, за которой скрывается сокращение. В нашем случае – это сокращение либо поездов, либо маршрутов, либо количества плацкартных мест – сегмента с регулируемой государством ценой. И как следствие – падение пассажиропотока и снижение мобильности населения.

Положение с пассажирскими перевозками осложнило и прошлогоднее предложение Минфина об отмене субсидий на железнодорожные перевозки, дабы граждан пересадить на самолеты. Однако эксперты не смогли установить прямой причинно–следственной связи между двумя пассажиропотоками, но пришли к единому мнению, что в случае реализации идеи цена плацкартного билета на дальние расстояния вырастет на треть.

Однако, как считает руководитель Федеральной службы по тарифам Сергей Новиков, в правительстве пока не определились, каким образом будет строиться регулирование пассажирских перевозок на железнодорожном транспорте. «С нашей точки зрения, нет ничего зазорного в том, чтобы дотировать дальние пассажирские перевозки из бюджета, тем более что эта мера широко применяется и в западных странах. Система регулирования должна рассматриваться как комплексная, которая допускает и рост, и снижение тарифа, и дотирование в рамках того заказа, который может быть определен государством».

То, что дотации необходимо увеличить, считает и первый заместитель руководителя комитета по транспорту Государственной думы РФ Михаил Брячак. «Пассажирские перевозки и ранее были убыточными, просто покрывались за счет грузовых, – заметил депутат. – В данном случае бюджетная поддержка – это социальная ответственность государства, наша страна с ее расстояниями не может гармонично развиваться без железнодорожных пассажирских перевозок».

Однако выступая 1 апреля на заседании координационного совета по развитию транспортной системы Петербурга и Ленобласти, на просьбу о финансовой поддержке Октябрьской железной дороги Максим Соколов заметил: «Сейчас бюджет переживает такой период, когда рассчитывать на дополнительные расходы регионального и федерального бюджетов не приходится, тем более на направление денег в программу развития таких крупных компаний, как РЖД. Да и сам бюджет РЖД достаточно напряжен и формируется по принципам, заложенным в бюджетный кодекс, то есть без дополнительных источников доходов».

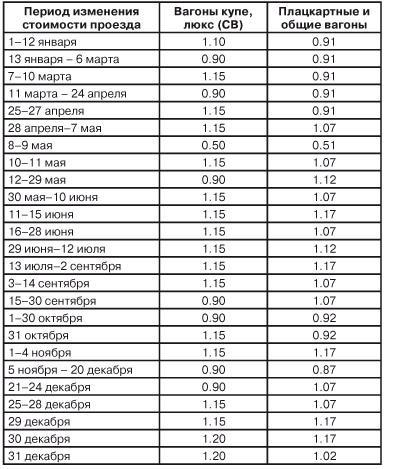

А пока в качестве инструмента регулирования ФПК обнародовала на своем сайте график сезонного изменения тарифов на этот год.

Татьяна ЛЕВЧУК,

обозреватель «ТР»

10.04.2014

Как пользоваться коэффициентами для расчета стоимости билета

Методика расчета

1. Найдите в таблице текущий период и коэффициент для вашего типа вагона.

2. Разделите текущую стоимость на этот коэффициент.

3. Найдите в таблице интересующий вас период и коэффициент для вашего типа вагона.

4. Умножьте число, полученное в пункте 2, на этот коэффициент.

Пример расчета

Предположим, нам нужно узнать стоимость билета Москва – Санкт–Петербург. Мы планируем ехать в обычном купе без услуг в середине июня. И мы узнали, что стоимость купе Москва – Санкт–Петербург на 23 февраля – 1490,2 руб.

1. Сегодняшний коэффициент – 0,8 (в период 10 января – 6 марта).

2. 1490,2 / 0,8 = 1862,75.

3. Коэффициент для середины июня – 1,1 (13–28 июня).

4. Искомая стоимость билета = 1862,75 * 1,1 = 2049 руб.

Тише едешь – дальше будешь?

серьезной проблемой.

Анализируя перспективы развития мировой экономики, включая транспортную составляющую, эксперты констатируют, что чрезвычайные меры позволили преодолеть спад мировой экономики, однако подъем еще не стал устойчивым. По итогам 2011 года ожидается «умеренный рост» и исчерпание эффекта «посткризисного восстановления». В 2011–2012 годах в странах с развитой экономикой сохранятся медленные по историческим меркам темпы роста (менее 2,5%). Первое полугодие уже частично подтверждает сдержанный прогноз.

Макроэкономика риска

В развивающихся странах ожидается относительно высокая экономическая активность благодаря динамичному внутреннему спросу (более 6,5%). Центрами роста останутся КНР и Индия (8,5 и 9,6%), свыше 4% – в Южной Корее, в крупных экономиках Юго–Восточной Азии (Малайзия, Вьетнам) и Латинской Америки, считают аналитики РосБизнесКонсалтинга. Среди рисков ухудшения ситуации: снижение устойчивости бюджетов, рост госдолга, опасность дефолта; опасность образования нового инвестиционного «пузыря» и роста инфляции в развивающихся странах вследствие массированного притока спекулятивного капитала; отрицательное воздействие роста цен на сырье и продовольствие на восстановление экономики развивающихся стран.

Напомним тенденции мировой торговли в 2010 году: ее объем восстановился до предкризисного уровня (+12%) главным образом за счет повышения спроса в развивающихся странах. Поставки в развивающиеся страны обеспечили 58% прироста мирового экспорта и три четверти экспорта из развитых стран, их доля в мировом импорте составила 35%. Китай стал крупнейшим рынком сбыта для Японии (19,2% экспорта в 2010 году) и вторым (после Канады) для США (15,4%). В 2011 и 2012 годах рост мировой торговли замедлится, считают эксперты РБК, и первое полугодие подтверждает эти прогнозы.

Ожидается рост глобального рынка контейнерных перево-зок на уровне 7–9% в год, рост фрахтовых ставок и восстановление морских сервисов. Основное направление роста: Европа – Азия. Изменения в структуре мировых грузопотоков связаны с повышением роли развивающихся стран. Ускоренная индустриализация формирует повышенный спрос на промышленное сырье, полуфабрикаты и энергетические товары, а также продукты питания, что будет поддерживать рост цен на сырье и продовольствие. Растут поставки инвестиционных товаров из развитых стран. Доля готовых потребительских товаров снижается.

Как выглядел российский рынок грузоперевозок в 2010 году? Деятельность транспортного комплекса РФ характеризовалась переходом от снижения и стагнации к росту. Итоги года превзошли показатели докризисного 2008 года по коммерческому грузообороту и объему перевезенных грузов воздушным транспортом, морским транспортом и коммерческому грузообороту автотранспорта.

В структуре коммерческих перевозок возросла доля железнодорожного транспорта (до 41,4% против 38,0% в 2009 году), внутреннего водного (с 3,3% до 3,5%); доля автотранспорта снизилась с 57,4% до 53,8%, морского транспорта сохранилась на уровне 1,3%. Наиболее динамичный рост показали воздушные грузоперевозки. Объем рынка грузоперевозок (включая доходы от перевалки грузов в портах и аэропортах) оценивается РБК в 1,5 трлн руб. (50 млрд долл.), доля железнодорожного транспорта – более 75%. Внешнеторговые грузы формируют более 10% объема коммерческих перевозок российских транспортных компаний и обеспечивают до четверти их доходов.

Что касается международных грузопотоков, наблюдался опережающий рост импортного грузопотока (на 35% в 2010 году), экспортный грузопоток увеличился на 10%. Наиболее высоки темпы роста экспорта химических товаров (поставки удобрений в Азию и Латинскую Америку), коксующегося угля, нефтепродуктов и пиломатериалов. Импорт машин и оборудования увеличился на 38%, ввоз легковых автомобилей вырос на 23% (– 74% в 2009 г.), грузовых в 2,2 раза (–83%), поставки продовольственных товаров возросли на 15%.

Более 50% объема перевозок (без трубопроводного транспорта) обеспечивал морской транспорт, 40% грузов следовали по железным дорогам (трансграничные перевозки), автотранспорт – 5%. Крупнейшим торговым партнером оставался Китай (рост товарооборота на 50%), доля стран АТЭС увеличилась с 20% в 2008 году до 23% в 2010 году, ЕС снизилась с 52% до 49%.

Рынок контейнерных перевозок внешнеторговых грузов в России рос высокими темпами (+43%), однако достичь рекордного уровня 2008 года не удалось. Перевалка грузов в контейнерах в портах РФ увеличилась на 30,1% (32,9 млн т), в экспорте на 20,6%, импорте на 43,3%; доля контейнеров в перевалке сухих грузов возросла до 15,6% (12,7% в 2009 году). Контейнерооборот морских портов РФ (в TEU) увеличился на 49%, экспорт на 44,0%, импорт на 54,5%, транзит – в 2,7 раза. Перевозки по сети железных дорог (в TEU) возросли на 28%, в том числе экспортных грузов на 15%, импортных на 46%, транзитных на 33%. По железным дорогам перевозится более 70% контейнерных грузов в экспортном сообщении (к портам РФ и сухопутным границам) и 20% грузов в импортном.

Сдержанные ожидания

Ожидания экспертов в сегменте международных грузопотоков РФ в 2011–2012 годах таковы. Темпы роста внешнеторгового грузопотока РФ снизятся до 5–7% по экспорту и до 9–11% по импорту, что будет связано с исчерпанием эффекта низкой грузовой базы 2009 года и замедлением роста мировой экономики, включая Россию. Рост спроса на товары российского экспорта, кроме топлива (продукцию горнорудной промышленности, черной и цветной металлургии, химической, лесной и ЦБП) будут обеспечивать главным образом азиатские страны, и прежде всего Китай и Индия.

Основной прирост импортного грузопотока будет достигаться за счет таких товарных категорий, как транспортные средства, машины и оборудование, а также электрооборудование. По итогам 2011 года ожидается рост контейнерного грузооборота портов РФ на уровне 12–14% (до 3,6 млн TEU), что позволит превзойти показатель 2008 года на 5–6%. Роль портов Дальнего Востока усилится, ожидается дальнейший рост импортных потоков и транзита из стран АТР в Среднюю Азию и Европу; отрицательное воздействие на грузооборот южных портов будет оказывать ситуация в Северной Африке. Ожидается повышение инвестиционной привлекательности рынка стивидорных услуг и железнодорожных перевозок.

Главным препятствием на пути к достижению этих целей может стать неравномерность развития транспортной и логистической инфраструктуры, что ограничивает возможность создания единых транспортных коридоров внутри страны.

Предварительный анализ

Насколько начинают сбываться эти прогнозы, показывают результаты первого полугодия 2011 года. По данным Росстата, в нынешнем году рост грузооборота железнодорожного транспорта в России опережает динамику грузооборота транспортной системы в целом. В январе–мае 2011 года общий грузооборот вырос на 3,9% по сравнению с аналогичным периодом прошлого года и составил 2 038,4 млрд т–км. Прирост грузооборота наблюдается на всех видах транспорта, кроме морского. Минэкономразвития констатирует, что отрицательная динамика последнего вызвана снижением перевозок грузов под флагом Российской Федерации, а также повышением конкурентоспособности морских портов сопредельных государств. Грузооборот по инфраструктуре российских железных дорог возрос на 10% к I полугодию 2010 года и составил 1330,7 млрд т–км. Объем грузовых перевозок увеличился на 4,6%, этот показатель равен 680,7 млн тонн.

Погрузка грузов на сети железных дорог России в первом полугодии 2011 года составила 607,7 млн тонн грузов, что на 4% выше первого полугодия 2010 года. Рост грузооборота до 6,9% произошел за счет роста дальности перевозок. Около 47% прироста погрузки к уровню I полугодия 2010 года обеспечены за счет восстановления погрузки строительных грузов. В абсолютном выражении ее увеличение составило 23,1 млн тонн. Прирост в наибольшей степени обеспечен за счет строительных грузов (46,9% сетевого прироста), железной руды (20,6%), каменного угля (9,4%). При этом почти 44% потерь погрузки относительно докризисного уровня приходятся на строительные грузы, более 30% – на лесные грузы. Относительно уровня докризисного 2007 года погрузка в I полугодии ниже на 50,7 млн тонн, из которых 22,2 млн тонн (43,9%) приходятся на строительные грузы.

Погрузка в большей степени, чем в среднем по сети, увеличена на 7 дорогах. В пределах сетевой динамики погрузка увеличена на 5 дорогах. Восстановление докризисных объемов обеспечено на Забайкальской и Калининградской дорогах. На Западно–Сибирской и Красноярской дорогах уровень погрузки незначительно превысил докризисный. На Московской, Северной и Юго–Восточной дорогах отставание погрузки от докризисного уровня максимально по сравнению с другими дорогами.

В высокодоходном сегменте погрузка увеличена на 2,7% в основном за счет прироста черных металлов (+5,2% при их доле в сетевой погрузке 6,2%, в сегменте – около 19%) и грузов в контейнерах (+15,5% при доле в сегменте – около 5%). Прирост к докризисным значениям обеспечивается только по грузам в контейнерах и нефтяным грузам. Погрузка среднедоходных грузов оказалась ниже уровня аналогичного периода прошлого года на 1,6%: существенно снижен показатель по зерну (–17,6%). Докризисные объемы достигнуты по погрузке химических и минеральных удобрений, кокса, жмыхов.

Погрузка низкодоходных грузов увеличена на 5,7%: значительный прирост обеспечен по строительным грузам (+17,4%, или +10,8 млн тонн, 47% сетевого прироста), железной и марганцевой руды (+9,6%, или +4,8 млн тонн), каменного угля (+1,5%, или +2,2 млн тонн). Докризисный уровень обеспечен только по погрузке каменного угля.

Это свидетельствует о том, что структура погрузки в I полугодии 2011 года ухудшилась: доля низкодоходных грузов увеличилась до 53,9%. К уровню 2010 года она растет более динамично с увеличением доли этих грузов в общей структуре. Это, разумеется, негативно влияет на доходную ставку.

Доля железнодорожного транспорта в транспортной системе, несмотря на ее увеличение в текущем году, остается ниже уровня 2008 года (42,7% и 43,6% соответственно).

В нынешнем году, наконец, произошел перелом тенденции падения железнодорожных пассажирских перевозок, которая сохранялась в прошлом году. Он увеличен на 2,4%. Однако общий пассажирооборот вырос на 3,1%. Максимальные темпы демонстрирует воздушный транспорт (+11,1%). Пассажирооборот автомобильного транспорта при этом снижен на 3,2%. Это связано, с одной стороны, со снижением пассажиропотока, с другой – с уменьшением дальности перевозок.

Позитивная динамика на железнодорожном транспорте сохранялась и в июле. За 7 месяцев погрузка составила 713,7 млн тонн, что на 3,7% больше, чем за аналогичный период 2010 года, грузооборот – 1,22 трлн тарифных т–км (+6,6%). Пассажирооборот за 7 месяцев увеличен к уровню прошлого года на 1,5%, в том числе в дальнем следовании – на 1,4%, в пригородном сообщении – на 1,5%. Рост пассажирооборота в дальнем следовании происходит в том числе и благодаря реализуемым Федеральной пассажирской компанией маркетинговым акциям: специальным тарифам на поезда в сообщении с Черноморским побережьем Северного Кавказа, на дополнительные и сезонные поезда, скидкам в зависимости от дня недели и направления следования пассажира.

Цены оказывают давление

Анализ интегрального ценового давления на эксплуатационные расходы российских железных дорог показывает, что значительный рост цен в промышленности, особенно в металлургии, обусловил увеличение цен и на материалы, потребляемые РЖД, на 19,8%. Например, рост цен на металлы, доля которых в структуре потребления занимает более 50%, ускорился в 1,6 раза, или на 23,8% при 14,7% в прошлом году. Цены на строительные материалы увеличились на 8,5% (при их снижении в прошлом году), на производство машин и оборудования – на 6,3% (+2,1% в прошлом году). Стоит отметить, что далеко не везде металлурги повышают цены. В частности, Российские железные дороги договорились с Евразхолдингом, и в настоящий момент готовится дополнительное соглашение по снижению цены на металлопродукцию.

Интегральное ценовое давление на эксплуатационные расходы железных дорог возросло на 15,1%. Уточним: на индекс ценового давления, кроме значительного роста обобщенного индекса рыночных цен, существенное влияние оказало резкое увеличение цен на дизельное топливо – в январе–мае 2011 года оно составило 28,9% против 9,4% годом ранее. Во II полугодии 2011 года согласно прогнозу Института экономической политики имени Е.Т. Гайдара рост цен в отраслях промышленности в целом сохранится. Ценовое давление по итогам года будет составлять примерно 15%. По более оптимистичному прогнозу

Минэкономразвития (с ростом инфляции 7,5%) прогноз ценового давления на расходы все равно остается значительным – более 14%.

Драйверы промышленного роста

В январе–мае 2011 года объем промышленного производства в стране увеличился на 5,2% по сравнению с аналогичным периодом 2010 года. При этом потенциальная грузовая база железнодорожного транспорта возросла на 5,7%, что, разумеется, и сказалось положительно на росте погрузки. Согласно данным Росстата, в мае 2011 года промышленное производство с исключением сезонного и календарного факторов увеличилось на 0,5% по сравнению с апрелем и на 4% по сравнению с маем 2010 года. Объем производства впервые превысил докризисный уровень.

Вместе с тем, по оценке Центра макроэкономического анализа и краткосрочного прогнозирования, в мае текущего года в реальном секторе экономики улучшение конъюнктуры при-

остановилось. Об этом, в частности, свидетельствует снижение в мае уровня электропотреб-

ления на 0,7% по сравнению с предшествующим месяцем.

Результаты конъюнктурных опросов, проводимых Институтом экономической политики (ИЭП), также показывают снижение спроса на промышленную продукцию в мае. Уровень продаж снизился во всех отраслях, кроме металлургии, промышленности строительных материалов и пищевой индустрии. Майские значения показателя оказались самыми худшими с осени 2009 года. Однако в ближайшие месяцы предприятия рассчитывают на позитивные изменения рыночной ситуации. Рост продаж ожидается во всех отраслях.

В соответствии с опубликованным ИЭП краткосрочным прогнозом социально–экономических показателей среднемесячный темп прироста промышленного производства в III квартале 2011 года составит 5,3% (т.е. сохранится примерно на уровне января–мая). При этом прирост производства в добывающих отраслях промышленности в среднем составит 4,7% (увеличившись относительно текущего уровня почти в 2 раза), а в обрабатывающих отраслях – 8,1%. Основными драйверами роста промышленности остаются обрабатывающие производства, в частности, промышленность строительных материалов и химический комплекс. Выпуск продукции обрабатывающих отраслей возрос на 8,1%.

При этом добыча полезных ископаемых увеличилась на 2,7%, а объемы сельскохозяйственного производства – на 0,6%. По отдельным видам обрабатывающих производств выпуск продукции характеризовался следующей динамикой: производство прочих неметаллических минеральных продуктов (строительных материалов) возросло на 11,5%; химическое производство – на 7,2%; металлургическое производство и производство готовых металлических изделий – на 4,3%; производство кокса и нефтепродуктов – на 2,7%. По отдельным видам полезных ископаемых: добыча нерудных строительных материалов увеличилась на 21%; металлических руд – на 6%; нефти – на 0,9%; добыча угля снизилась на 0,5%.

Опережающая динамика грузовой базы в сегменте добывающих отраслей является основной причиной превышения темпов роста грузовой базы в целом по сравнению с темпами роста промышленного производства и погрузки. Такое различие в динамике погрузки и грузовой базы объясняется главным образом снижением темпов роста погрузки промышленного сырья и формовочных материалов, а также снижением погрузки сырой нефти, в основном вследствие прекращения экспортных перевозок нефти в Китай железнодорожным транспортом через пограничный переход Забайкальск. Грузовая база, формируемая продукцией сельского хозяйства, значительно сократилась при увеличении сельскохозяйственного производства на 0,6% вследствие снижения валового сбора зерна в 2010 году.

К сожалению, структура потенциальной грузовой базы железнодорожного транспорта ухудшилась: повысилась доля низкодоходных грузов, как уже отмечалось выше, при одновременном уменьшении удельного веса средне– и высокодоходных грузов. Эксперты считают, что особое внимание следует уделить привлечению к погрузке дополнительных объемов сырой нефти, лесных грузов, промышленного сырья и формовочных материалов. Важным фактором также является эффективное использование погрузочных ресурсов и провозных возможностей инфраструктуры железных дорог.

По причине отложенного спроса на перевозки в ожидании улучшения рыночной конъюнктуры, недостаточно высокого уровня межвидовой конкурентоспособности и, как следствие, «ухода грузов» на другие виды транспорта, а также других факторов фактический рыночный спрос на перевозки ряда грузов железнодорожным транспортом был ниже, чем потенциально возможный с учетом динамики производства продукции.

С черепашьей скоростью

За I полугодие 2011 года средняя дальность перевозок грузов увеличилась относительно уровня I полугодия 2010 года на 34,8 км (+2,3%) и составила 1540,4 км. Увеличение средней дальности по родам грузов произошло в основном за счет роста дальности перевозок каменного угля на 6,9%. На это повлияло наращивание объемов экспортных перево-зок, средняя дальность которых превысила 4500 км. Также возросла дальность перевозок минерально–строительных грузов (+4,8%), в том числе за счет поставок материалов на строительство олимпийских объектов.

Кроме того, на росте средней дальности сказалось увеличение в 1,5 раза объемов экспортных перевозок различных руд, а также прирост дальности таких перевозок почти на 10%. Следует отметить также влияние изменения структуры перевозок хлебных грузов. В результате значительного роста объемов внутрироссийских перевозок зерна (в 1,6 раза) дальность перевозок хлебных грузов возросла более чем на 20%.

Увеличение дальности перевозок, свидетельствует экспертный анализ, не всегда имеет позитивные последствия. Во–первых, повышается ценовая нагрузка на грузоотправителей, во–вторых – на железнодорожную инфраструктуру. В первом случае в основном сами себе «роют яму» вертикально интегрированные холдинги, которые, например, везут сырье только со своих месторождений на свои перерабатывающие предприятия, не считаясь с расстояниями, которые их разделяют. В плане загрузки инфраструктуры, в том числе и порожняком, главная проблема – несформированность отношений между перевозчиком и операторскими компаниями, из–за чего страдают грузовладельцы.

Изменение структуры парка грузовых вагонов сегодня таково: российский инвентарный парк?за год увеличился на 5,3%, парк холдинга «РЖД» уменьшился на14,5%, приватный парк увеличился на 30,5%. Итак, увеличение парка вагонов независимых частных компаний происходит на фоне сокращения парка ОАО «РЖД» и снижения потенциала холдинга в данном виде бизнеса. В итоге оборот грузового вагона в целом замедлен на 5%. И обеспеченность независимых операторских компаний вагонным парком продолжает возрастать. Доля парка независимых частных компаний увеличилась до 54,6%, а парка ДЗО ОАО «РЖД» – до 33,3%. Повысилась концентрация парка у крупнейших собственников, число независимых собственников грузовых вагонов увеличилось.

Несмотря на структурные сдвиги в сторону парка независимых компаний, грузовые вагоны холдинга «РЖД» преобладают почти во всех сегментах транспортного рынка, за исключением подвижного состава для перевозок наливных грузов и прочих (специализированных) вагонов, где доминирующее положение занимают независимые частные компании – их доля составила 73,9% и 59,4% соответственно. При этом соотношение приватных полувагонов и полувагонов холдинга уже достигло паритета.

Тем не менее средняя скорость доставки грузовых отправок снижена на 8,8%. На этот фактор прежде всего оказывает влияние загрузка инфраструктуры порожними приватными вагонами, препятствующими продвижению груженого вагонопотока. Кроме того, существенное увеличение объемов хозяйственных перевозок. Их дальность и скорость крайне малы из–за технологических особенностей проведения ремонтных «окон», например, скорость доставки щебня на расстояние до 50 км составляет 12 км/сут.

Снижение скорости доставки приводит к соответствующему росту потребности в грузовых вагонах и возникновению их дефицита. Снижение скорости и надежности доставки грузов по отдельным категориям отправок свидетельствует об ухудшении качества транспортного железнодорожного обслуживания грузовладельцев. В условиях посткризисного восстановления объемов перевозок это ведет к ограничению грузовой базы. Ведь не секрет, что значительную конкуренцию железнодорожный транспорт испытывает со стороны автомобильного при перевозках таких грузов, как зерно, автомобили, грузы в контейнерах, рыба, картофель, овощи, фрукты, другие продовольственные грузы, промышленные товары, сборные грузы. Привлечение к перевозке дополнительных объемов доходных грузов требует повышения качества их доставки.

Чтобы не допустить дальнейшего увеличения финансовых потерь и обеспечить выход на тренд достижения целевых стратегических параметров по качеству транспортного обслуживания, Российским железным дорогам необходимо в соответствии с планом мероприятий по формированию отрасли отладить систему контроля за выполнением сроков доставки грузов.

Инга ДМИТРИЕВА,

обозреватель «ТР»

© 1998-2020 Министерство Транспорта РФ, АО "Издательство Дороги"

При использовании материала ссылка на сайт www.transportrussia.ru обязательна.

107023, г. Москва, ул. Электрозаводская, д/в. 24, офис 403.

E-mail: goldasn@mail.ru,

тел: 748-36-84, тел/факс 963-22-14