Внимание

Продолжается подписка на 2021 год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год год на печатную и электронную версии газеты “Транспорт России”. Продолжается подписка на 2021 год год на печатную и электронную версии газеты “Транспорт России”.

+7 495 748-36-84

+7 495 748-36-84 +7 495 963-22-14

+7 495 963-22-14 goldasn@mail.ru

goldasn@mail.ru

Показать содержимое по тегу: морской транспорт

Динамика роста

Несмотря на трудности, моряки и речники работают результативно.

Свой профессиональный праздник отечественный водный транспорт вопреки финансово–экономическим бурям встречает уверенной продуктивной работой. Об этом говорят и итоги минувшего года, и ход навигации–2016.

Что касается морского транспорта, из года в год увеличиваются мощности морских портов – их грузооборот вырос до 677 млн тонн, наблюдается существенное снижение объемов незавершенного строительства. Продолжается реализация крупнейшего инвестиционного проекта строительства морского порта Сабетта, которое находится на контроле Президента РФ, идет развитие портов на Дальнем Востоке, ведется строительство аварийно–спасательного и ледокольного обслуживающего флота.

В числе приоритетных задач отрасли остаются повышение уровня безопасности транспортной работы и устойчивое развитие системы отраслевого профессионального образования.

Конечно, на результативность работы отрасли, как и на экономику всей страны, оказывает влияние неблагоприятная экономическая конъюнктура. В связи с этим возникла необходимость уточнения приоритетов, оптимизации бюджетных расходов.

В ближайшие годы в непростых экономических условиях также не теряют актуальности вопросы дальнейшего наращивания мощностей наших морских портов, строительства нового современного флота, повышения конкурентоспособности Северного морского пути и ликвидации узких мест на внутренних водных путях.

В одном из своих недавних выступлений заместитель министра транспорта РФ – руководитель Росморречфлота Виктор Олерский отметил, что за прошедший год мероприятия по развитию инфраструктуры в морских портах Санкт–Петербург и Мурманск позволили обеспечить прирост портовых мощностей России на 23 млн тонн. Введена в эксплуатацию первая очередь морского многофункционального перегрузочного комплекса Бронка, завершена реконструкция причалов в морском порту Анадырь, заработал круглогодичный морской путь доставки арктической нефти с нового терминала Новопортовского месторождения в Обской губе в порт Мурманск.

Общий по России объем бюджетных инвестиций в портовую инфраструктуру за год составил 29,8 млрд руб., при этом в среднем на каждый бюджетный рубль пришлось более 2 руб. внебюджетных средств. В 2016 году планируется увеличение портовых мощностей на 32 млн тонн.

Если обратиться к свежим статистическим данным, объем перевалки грузов в морских портах России в январе – мае 2016 года составил 286,3 млн тонн, что на 5,9% больше, чем за аналогичный период 2015 года. Объем перевалки сухогрузов составил 129,4 млн тонн (увеличение на 12%), объем перевалки наливных грузов составил 156,9 млн тонн (увеличение на 2%).

Объем перевалки в портах Арктического бассейна составил 17,5 млн тонн (увеличение на 23,4%), из которых сухогрузы составили 10,6 млн тонн (увеличение на 12%), наливные – 6,9 млн тонн (увеличение на 47%).

Объем перевалки в портах Балтийского бассейна составил 97,4 млн тонн (увеличение на 2,3%), из которых сухогрузы составили 35,9 млн тонн (увеличение на 1%), наливные – 61,5 млн тонн (увеличение на 3%).

Объем перевалки в портах Азово–Черноморского бассейна составил 94,1 млн тонн, что на 5,1% больше, чем за аналогичный период 2015 года. Перевалка сухих грузов увеличилась на 20%, до 38,2 млн тонн, наливных – составила 55,9 млн тонн (96,9% к уровню 2015 года). Объем перевалки в портах Каспийского бассейна составил 2,6 млн тонн (85,4% к уровню 2015 года), из которых сухогрузы составили 1,3 млн тонн (94,2% к уровню 2015 года), наливные – 1,3 млн тонн (78% к уровню 2015 года).

Объем перевалки в портах Дальневосточного бассейна составил 74,7 млн тонн (увеличение на 9,2% по сравнению с уровнем 2015 года), из которых сухогрузы составили 43,3 млн тонн (увеличение на 15%), наливные – 31,4 млн тонн (увеличение на 2%).

Словом, абсолютное большинство морских портов работает с ощутимым плюсом.

В целях повышения конкурентоспособности и провозной способности морского транспорта в минувшем году завершено строительство серии многофункциональных аварийно–спасательных судов мощностью 4 МВт, введены в эксплуатацию три из четырех уникальных многофункциональных аварийно–спасательных судов мощностью 7 МВт, завершено строительство двух дизель–электрических ледоколов «Владивосток» и «Мурманск», на этот год намечен ввод в эксплуатацию еще одного ледокола – «Новороссийск» – мощностью 16 МВт.

Увеличился объем перевозок грузов морским флотом, контролируемым российскими судовладельцами, он составил порядка 190 млн тонн. При этом объем перевозок судами под российским флагом составил 17,7 млн тонн (113% к уровню 2014 года), грузооборот – 39,8 млрд тонно–километров (126%).

Продолжаются создание и модернизация береговых систем обеспечения безопасности мореплавания. Завершено строительство системы управления движением судов Кандалакшского залива, региональной системы обеспечения безопасности мореплавания морских портов Астрахань и Оля, объектов ГМССБ на подходах к морским портам Астрахань и Архангельск. Начаты проектные работы по дальнейшему развитию таких систем в морских портах Петропавловск–Камчатский, Калининград, Ейск, Таганрог и Махачкала. Продолжилось целевое гидрографическое исследование Севморпути.

В сфере отраслевого образования в 2015 году на базе шести подведомственных вузов с 23 филиалами подготовлены более 11 тыс. специалистов, из них около 95% трудоустроены. По состоянию на 1 января 2016 года всего по программам высшего и среднего профессионального образования обучаются 59 788 человек, из них за счет средств федерального бюджета – почти 36 тыс. человек.

Разработан профессиональный стандарт «Судоводитель–механик», на основе которого подготовлены новые государственные образовательные стандарты высшего и среднего профессионального образования в области судовождения, а также проект профстандарта «Гидротехник», который сейчас проходит согласование. В настоящее время еще 11 профессиональных стандартов находятся на стадии согласования с ассоциациями и крупными работодателями. За прошедший год выпущены 12 новых учебников.

Целенаправленно осуществляются мероприятия по повышению размера заработной платы отдельным категориям работников в сфере образования и культуры. По итогам 2015 года достигнуты плановые значения показателей по соотношению средней заработной платы работников в сфере образования и культуры к средней заработной плате в соответствующем регионе: средняя заработная плата преподавателей и научных сотрудников высшего профессионального образования составила 49,6 тыс. рублей (133% к средней заработной плате в регионе); педагогических работников среднего профессионального образования – 28,3 тыс. рублей (85% к средней заработной плате в регионе); работников учреждений культуры, подведомственных Росморречфлоту (ФБУ «Музей морского флота»), – 44,5 тыс. рублей (73,7% к средней заработной плате в регионе).

Одна из острейших проблем, от решения которой зависит повышение эффективности внутреннего водного транспорта, – обеспечение нормативного содержания внутренних водных путей, ликвидация узких мест в единой глубоководной системе европейской части России. Здесь ситуация постепенно меняется к лучшему. Наметились, наконец, реальные перспективы в обеспечении нормального судоходства в районе Городца на Волге – ведется проектирование строительства низконапорной плотины, которая позволит достичь необходимых габаритов судовых ходов.

Но это дело ближайшего будущего. Что же касается сегодняшних событий, то можно констатировать – качественные характеристики внутренних водных путией, включая СГТС, постепенно улучшаются. Совсем недавно завершен, например, первый этап реконструкции Северо–Двинской шлюзованной системы. Реконструкция объекта предусмотрена ФЦП «Развитие транспортной системы России (2010–2020 годы). Как определила комиссия по приемке, реконструкция шлюзованной системы выполнена в соответствии с проектной документацией, отвечает экологическим, пожарным и строительным нормам и правилам, государственным стандартам.

В процессе реконструкции были проведены работы по строительству Топорнинской и Кишемской заградительных плотин, реконструкция Кишемского и Кузьминского судоходных каналов, реконструкция Благовещенской переправы.

Завершены работы по реконструкции Волховского шлюза. В рамках реализации проекта выполнены работы по реконструкции верхней и нижней голов шлюза, причально–разделительной стенки в нижнем бьефе, произведено строительство зданий механизмов привода и подъема затворов наполнения и опорожнения, произведена замена электрического и механического оборудования, выполнены работы по реконструкции льдоотгонной системы.

Подобные факты позволяют надеяться на то, что внутренние водные пути станут, наконец, надежной составляющей единой транспортной системы страны.

Транспортный ресурс

Потенциал, который

Потенциал, который должен обеспечить пространственно–территориальное единство страны.

Вступление России в ВТО заставило по–новому определить место современной России в глобализированной мировой экономике. Действительно, занимая 11,5% мировой территории, имея выгодное географическое положение, национальная экономика обеспечивает лишь 2% мирового объема, а в экспорте и импорте соответственно 2,5% и 1,7%.

Что касается доли отечественной транспортной инфраструктуры в мировом объеме, то у каждого вида транспорта она своя: у железнодорожного – 9,3%, у магистральных нефтепроводов – 17,2%, у автомобильных дорог – 4,6%, у внутренних водных путей – 12,5%, у воздушного транспорта – 5,1%. Цифры подтверждают мысль – возможности есть, а используются они слабо.

Каждый вид транспорта располагает своим внутренним и внешним экспортно–импортным потенциалом. Что касается внутреннего, то, по оценкам специалистов, к 2015 году на долю трубопроводного транспорта будет приходиться 44,4% приведенного грузооборота, на железнодорожный – 4,4%, на автомобильный, морской и внутренний водный соответственно 1,6, 1,2 и 0,1%. Приведенный грузооборот к 2015 году составит 5800–6400 млрд ткм.

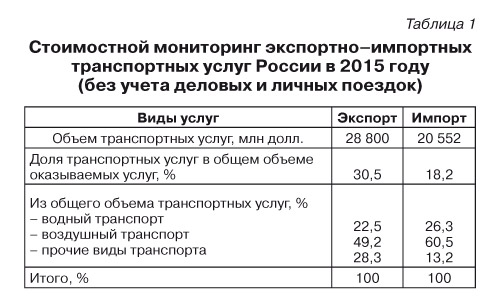

Что же касается экспортно–импортных услуг, т. е. внешнего потенциала, то здесь картина следующая (таблица 1): наибольший удельный вес в услугах экспортно–импортного характера занимает воздушный транспорт.

Мониторинг степени износа основных фондов (в %) по видам транспорта за пять лет, начиная с 2007 года, показал следующее:

– железнодорожный транспорт: 14,4–30,4 (увеличение на 53%);

– автомобильный транспорт, грузовой: 50,1–42,1 (снижение на 16%);

– автомобильный транспорт, автобусный: 47,8–55,3 (увеличение на 16%);

– морской транспорт: 55– 34,7 (снижение на 36,9%);

– внутренний водный транспорт: 60,9–50,7 (снижение на 16,7%);

– трубопроводный транспорт: 41,9–50,1 (увеличение на 19,6%);

– воздушный транспорт: 51,9–45 (снижение на 13,4%). Вся транспортная система: 22,9–34,7 (увеличение на 51,5%).

Внешнеторговый оборот страны во многом зависит от того, каким транспортным ресурсом располагает и как его используют в стране.

Транспортный ресурс – это потенциал, который должен обеспечить пространственно–территориальное единство страны, осуществляя внутренние и внешнеэкономические связи за счет перевозки пассажиров и грузов. Для усиления этого потенциала должны быть использованы ОАО с государственным участием: Газпром, Транснефть, Аэрофлот, РЖД, Совкомфлот, ФСК ЕС, ФГКУ «Администрация Северного морского пути».

Мониторинг показал, что реализация отечественного геотранспортного потенциала зависит от правильного выбора одной из трех возможных стратегий развития:

– автаркии (максимальная изоляция от мирового рынка транспортных услуг);

– либеральной стратегии (полное обнуление таможенно–тарифных плат в экспортно–импортных операциях);

– умеренного протекционизма (защита отечественных перевозчиков при выполнении международных перевозок).

Умеренный протекционизм является наиболее приемлемой стратегией развития. Однако характер воздействия природно–климатических и пространственных факторов на отечественный транспорт предъявляет к нему и особые требования. Поэтому реализация геотранспортного потенциала зависит от учета использования ряда закономерностей.

Первая. Планируемый и регулируемый на макроуровне транспортный потенциал должен обеспечивать пространственно–территориальное единство страны. Для усиления транспортного потенциала все вышеперечисленные ОАО с государственным участием (Газпром, Транснефть, РЖД, Аэрофлот, ФСК ЕС, ФГКУ «Администрация Северного морского пути») целесообразно рассматривать как естественные монопольные ресурсы, которые подлежат государственному планированию и регулированию без дальнейшего дробления.

Вторая. Цена спроса на транспортную услугу – это минимальный уровень рыночного тарифа, который согласен оплатить отечественный или зарубежный клиент в соответствии с его требованиями.

Третья. Цена предложения – это тот максимальный рыночный тариф, который будет удовлетворять отечественный или зарубежный (локализованный) персонал при осуществлении качественной и безопасной перевозки пассажиров и грузов.

Четвертая. И после семилетнего переходного периода вхождения в ВТО (до 2019 года) стоимость отечественных транспортных услуг должна быть ниже зарубежных с целью сдерживания зарубежных нелокализованных товарных потоков на внутренний рынок.

Пятая. Объемы перево-

зок для государственных заказов должны в законодательном порядке предоставляться преимущественно (на 60–70%) отечественным перевозчикам, что позволит повысить геотранспортный потенциал.

Шестая. Необходимо повысить степень обновления основных фондов, которые являются одним из ключевых инфраструктурных факторов, определяющих конкурентоспособность геотранспортного потенциала на внутреннем и мировом рынке транспортных услуг.

Эксперты отмечают – реализация отечественного

геотранспортного потенциала будет зависеть от того, какие тенденции складываются в мировой экономике и торговле в ближайшей перспективе, то есть до 2015 года.

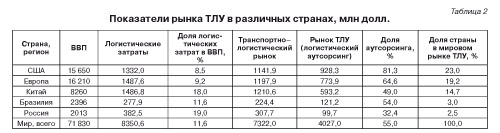

По итогам 2013 года налицо замедление роста мировой экономики до 2,4%. При этом в развивающихся странах рост на уровне 4,8%, в том числе в Китае – 7,7%. Рост ВВП в развитых странах на 1,3%, в том числе в США – на 1,8%, в ЕС – снижение на 0,4%. ВВП России вырос на 1,4%. Рост транспортно–логистических услуг (ТЛУ) в РФ – 3,7% в 2013 году (по сравнению с 19,9% в 2010–м).

Сегментарно динамика рынка ТЛУ в 2013 году выглядит следующим образом: управленческие услуги выросли на 6,7%, складирование и дистрибуция – на 25,6%, рост экспедирования произошел на 4,1%, а грузоперевозок – на 2,2%.

Следующая важная особенность: активный рост складских площадей и стратегия дальнейшего развития ТЛУ связаны с осями международных транспортных коридоров.

Что касается уровня развития логистической системы, который характеризуется логистическим индексом, то согласно данным Всемирного банка Россия в 2013 году заняла 90–е место из 160 по уровню развития логистической системы, расположившись между Шри–Ланкой и Уругваем. Для сравнения, страны с наибольшей территорией имеют следующие индексы: США – 9, Канада – 12, Австралия – 16. Китай – 28, Бразилия – 65.

Из данных таблицы 2 следует, что зависимость доли аутсорсинга ТЛУ обратно пропорциональна доле логистических затрат в экономике и прямо пропорциональна уровню развития логистической системы: доля логистического аутсорсинга в России в два раза меньше, чем в Европе и США, при том что доля логистических затрат, напротив, в два раза выше.

Аутсорсинг ТЛУ во всем мире – это путь к снижению логистических затрат экономики и ее развитию, так как конкуренция рыночной экономики разворачивается на уровне цепей поставок, а не отдельно взятых компаний. А у нас, к сожалению, этого не понимают.

В России до сих пор преобладают услуги 2PL (грузоперевозки, экспедирование и прямая аренда складов), треть рынка – трубопроводный транспорт. Валовая выручка 3PL–операторов, предоставляющих комплексные логистические услуги, в 2013 году не превышала 8% оборота российского рынка ТЛУ, аналогичный показатель для стран Евросоюза составляет 19%. Основная часть услуг в сфере перевозок и хранения грузов, управления запасами и цепочками поставок выполняется собственными службами предприятий–товаропроизводителей, дистрибьюторов или ретейлеров. В результате на отечественный логистический аутсорсинг приходится всего около 32% объема ТЛУ, в то время как в США – 81%, в Европе – 65% и в среднем в мире – 55%.

Основная причина такого положения – это проблема доверия, точнее недоверия. 37,5% компаний, по данным аналитиков, не готовы отдать на аутсорсинг внешнюю логистику, потому что нет подходящей компании, 25% респондентов подходящую компанию попросту не нашли.

Основные причины недоверия связаны с непрозрачностью рынка транспортно–логистических услуг России, несовершенной законодательной базой, которая не позволяет обеспечить защиту и ответственность экспедитора перед грузовладельцем. Кроме того, у нас до сих пор на низком профессиональном уровне подготовка логистов как в транспортной отрасли, так и в промышленности.

Как следствие – большинство торговых и промышленных компаний не уверены в качестве услуг и надежности поставки.

И это при том, что в нашей стране имеются все факторы, влияющие на развитие логистического аутсорсинга. Рассмотрим основные из них.

Территория. Россия – страна размером 22 млн кв. км,

находящаяся в 5 часовых и 4 климатических поясах. Единичные логистические 3PL–операторы не смогут покрыть всю территорию.

Централизация. Основной объем рынка – вокруг Москвы и Санкт–Петербурга. Больше 60% рынка – ТЛУ. Активное развитие логистических центров, расположенных на международных транспортных коридорах «Север–Юг» и «Восток – Запад» – драйвер роста рынка ТЛУ и развития экономики в целом.

Высокие затраты. Компании, мелкие и средние, не могут управлять стоимостью складских услуг, не имеют своего транспорта в достаточном количестве и достаточных оборотных средств для кредитования клиента. В результате складываются неконкурентные ставки по сравнению с крупными сетевыми компаниями.

Качество. Неспособность большинства российских 3PL–операторов обеспечить требуемый рынком уровень комплексного логистического обслуживания по всей территории страны.

Инфраструктура. Слабое развитие складской и транспортной инфраструктуры (особенно в регионах). Следовательно, для создания цепочки поставок компании просто необходимы ко-

операция, партнерство и консолидация.

Консолидация рынка логистических услуг происходит по трем основным сценариям:

– органический рост за счет крупных российских 3PL–операторов;

– слияние и поглощение, когда международные

3PL–компании объединяются с крупнейшими транспортными компаниями РФ;

– партнерство и кооперация, что подходит для малого и среднего бизнеса.

Единственный способ развития на рынке для существующих компаний, как крупных, так и малых, – объединять свой опыт, силы и технологии, что подтверждено практикой развития транспортных альянсов.

Преимущество таких альянсов доказывать нет необходимости. И все же. Взять, например, такой, как Worldwide Cargo Marketing, который представляет собой сеть, соединяющую качественных локальных логистических операторов с перекрестными интересами совместимых альянсов в других отраслях.

Альянс AirCargoGroup предполагает глобальное покрытие более чем в 200 аэропортах в 55 странах с ежегодным тоннажем авиагрузов более 200 млн кг. Прямые контрактные отношения со 170 авиакомпаниями поддерживаются более чем 200 регулярными направлениями консолидации авиагрузов по выкупленным грузовым квотам.

Транспортные альянсы в России – это прежде всего кооперация равноправных независимых участников транспортно–логистического процесса.

В результате объединяются средние и малые экспедиторские и логистические компании России и СНГ, оказывающие поддержку своим членам по всему миру. На рынок логистики России и СНГ привлекаются международные экспедиторы, продвигающие бизнес российских клиентов и партнеров. Создаются места и площадки для ежегодных встреч и общения иностранных и российских экспедиторов, связанных с логистикой на территории России и СНГ. Формируются платформы, позволяющие участникам альянса конкурировать с глобальными международными транспортными корпорациями.

Работа в рамках альянса обеспечивает дополнительные гарантии для ведения бизнеса: получение услуг по себестоимости, возможность участвовать в ценообразовании и регулировании цены для клиента самостоятельно; отсрочки платежа от участников альянса до 30–60 дней; система клиринга взаимных обязательств между членами альянса в России и других странах; двусторонние гарантии оплаты с помощью единого центра расчетов в Европе; страхование предпринимательских и финансовых рисков кооперации в международной страховой группе Lloyd's.

В результате логистические компании получат возможность прямого контакта непосредственно с исполнителем за рубежом; возможность работы с проверенными контрагентами, входящими в единую международную ассоциацию; возможность заключения с перевозчиками глобальных сервисных соглашений; нейтральность по отношению к клиентам участников альянса со стороны партнеров; использование единых стандартов работы международного уровня.

В заключение хотелось бы сказать, что логистический рынок России не должен бояться глобализации, конкуренции. К ним просто необходимо подготовиться.

Ирина ПОЛЯКОВА,

обозреватель «ТР»,

кандидат экономических наук

31.07.2014

- Транспортный ресурс

- вступление России в ВТО

- внешнеторговый оборот страны

- логистические компании России

- консолидация авиагрузов по выкупленным грузовым квотам

- аутсорсинг ТЛУ

- железнодорожный транспорт

- автомобильный транспорт

- грузовой транспорт

- Внутренний водный транспорт

- воздушный транспорт

- морской транспорт

Приоритет – инновациям

Совет Федерального агентства морского и речного транспорта определил ближайшие задачи отрасли.

Совет Федерального агентства морского и речного транспорта определил ближайшие задачи отрасли.

© 1998-2020 Министерство Транспорта РФ, АО "Издательство Дороги"

При использовании материала ссылка на сайт www.transportrussia.ru обязательна.

107023, г. Москва, ул. Электрозаводская, д/в. 24, офис 403.

E-mail: goldasn@mail.ru,

тел: 748-36-84, тел/факс 963-22-14