Потенциал, который

Потенциал, который должен обеспечить пространственно–территориальное единство страны.

Вступление России в ВТО заставило по–новому определить место современной России в глобализированной мировой экономике. Действительно, занимая 11,5% мировой территории, имея выгодное географическое положение, национальная экономика обеспечивает лишь 2% мирового объема, а в экспорте и импорте соответственно 2,5% и 1,7%.

Вступление России в ВТО заставило по–новому определить место современной России в глобализированной мировой экономике. Действительно, занимая 11,5% мировой территории, имея выгодное географическое положение, национальная экономика обеспечивает лишь 2% мирового объема, а в экспорте и импорте соответственно 2,5% и 1,7%.

Что касается доли отечественной транспортной инфраструктуры в мировом объеме, то у каждого вида транспорта она своя: у железнодорожного – 9,3%, у магистральных нефтепроводов – 17,2%, у автомобильных дорог – 4,6%, у внутренних водных путей – 12,5%, у воздушного транспорта – 5,1%. Цифры подтверждают мысль – возможности есть, а используются они слабо.

Каждый вид транспорта располагает своим внутренним и внешним экспортно–импортным потенциалом. Что касается внутреннего, то, по оценкам специалистов, к 2015 году на долю трубопроводного транспорта будет приходиться 44,4% приведенного грузооборота, на железнодорожный – 4,4%, на автомобильный, морской и внутренний водный соответственно 1,6, 1,2 и 0,1%. Приведенный грузооборот к 2015 году составит 5800–6400 млрд ткм.

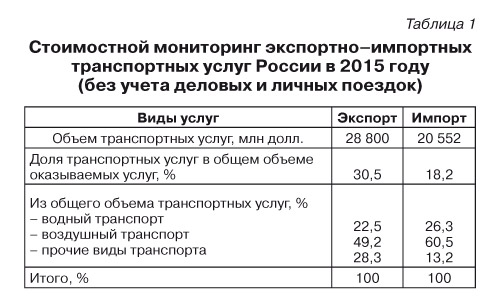

Что же касается экспортно–импортных услуг, т. е. внешнего потенциала, то здесь картина следующая (таблица 1): наибольший удельный вес в услугах экспортно–импортного характера занимает воздушный транспорт.

Мониторинг степени износа основных фондов (в %) по видам транспорта за пять лет, начиная с 2007 года, показал следующее:

– железнодорожный транспорт: 14,4–30,4 (увеличение на 53%);

– автомобильный транспорт, грузовой: 50,1–42,1 (снижение на 16%);

– автомобильный транспорт, автобусный: 47,8–55,3 (увеличение на 16%);

– морской транспорт: 55– 34,7 (снижение на 36,9%);

– внутренний водный транспорт: 60,9–50,7 (снижение на 16,7%);

– трубопроводный транспорт: 41,9–50,1 (увеличение на 19,6%);

– воздушный транспорт: 51,9–45 (снижение на 13,4%). Вся транспортная система: 22,9–34,7 (увеличение на 51,5%).

Внешнеторговый оборот страны во многом зависит от того, каким транспортным ресурсом располагает и как его используют в стране.

Транспортный ресурс – это потенциал, который должен обеспечить пространственно–территориальное единство страны, осуществляя внутренние и внешнеэкономические связи за счет перевозки пассажиров и грузов. Для усиления этого потенциала должны быть использованы ОАО с государственным участием: Газпром, Транснефть, Аэрофлот, РЖД, Совкомфлот, ФСК ЕС, ФГКУ «Администрация Северного морского пути».

Мониторинг показал, что реализация отечественного геотранспортного потенциала зависит от правильного выбора одной из трех возможных стратегий развития:

– автаркии (максимальная изоляция от мирового рынка транспортных услуг);

– либеральной стратегии (полное обнуление таможенно–тарифных плат в экспортно–импортных операциях);

– умеренного протекционизма (защита отечественных перевозчиков при выполнении международных перевозок).

Умеренный протекционизм является наиболее приемлемой стратегией развития. Однако характер воздействия природно–климатических и пространственных факторов на отечественный транспорт предъявляет к нему и особые требования. Поэтому реализация геотранспортного потенциала зависит от учета использования ряда закономерностей.

Первая. Планируемый и регулируемый на макроуровне транспортный потенциал должен обеспечивать пространственно–территориальное единство страны. Для усиления транспортного потенциала все вышеперечисленные ОАО с государственным участием (Газпром, Транснефть, РЖД, Аэрофлот, ФСК ЕС, ФГКУ «Администрация Северного морского пути») целесообразно рассматривать как естественные монопольные ресурсы, которые подлежат государственному планированию и регулированию без дальнейшего дробления.

Вторая. Цена спроса на транспортную услугу – это минимальный уровень рыночного тарифа, который согласен оплатить отечественный или зарубежный клиент в соответствии с его требованиями.

Третья. Цена предложения – это тот максимальный рыночный тариф, который будет удовлетворять отечественный или зарубежный (локализованный) персонал при осуществлении качественной и безопасной перевозки пассажиров и грузов.

Четвертая. И после семилетнего переходного периода вхождения в ВТО (до 2019 года) стоимость отечественных транспортных услуг должна быть ниже зарубежных с целью сдерживания зарубежных нелокализованных товарных потоков на внутренний рынок.

Пятая. Объемы перево-

зок для государственных заказов должны в законодательном порядке предоставляться преимущественно (на 60–70%) отечественным перевозчикам, что позволит повысить геотранспортный потенциал.

Шестая. Необходимо повысить степень обновления основных фондов, которые являются одним из ключевых инфраструктурных факторов, определяющих конкурентоспособность геотранспортного потенциала на внутреннем и мировом рынке транспортных услуг.

Эксперты отмечают – реализация отечественного

геотранспортного потенциала будет зависеть от того, какие тенденции складываются в мировой экономике и торговле в ближайшей перспективе, то есть до 2015 года.

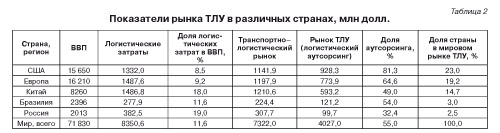

По итогам 2013 года налицо замедление роста мировой экономики до 2,4%. При этом в развивающихся странах рост на уровне 4,8%, в том числе в Китае – 7,7%. Рост ВВП в развитых странах на 1,3%, в том числе в США – на 1,8%, в ЕС – снижение на 0,4%. ВВП России вырос на 1,4%. Рост транспортно–логистических услуг (ТЛУ) в РФ – 3,7% в 2013 году (по сравнению с 19,9% в 2010–м).

Сегментарно динамика рынка ТЛУ в 2013 году выглядит следующим образом: управленческие услуги выросли на 6,7%, складирование и дистрибуция – на 25,6%, рост экспедирования произошел на 4,1%, а грузоперевозок – на 2,2%.

Следующая важная особенность: активный рост складских площадей и стратегия дальнейшего развития ТЛУ связаны с осями международных транспортных коридоров.

Что касается уровня развития логистической системы, который характеризуется логистическим индексом, то согласно данным Всемирного банка Россия в 2013 году заняла 90–е место из 160 по уровню развития логистической системы, расположившись между Шри–Ланкой и Уругваем. Для сравнения, страны с наибольшей территорией имеют следующие индексы: США – 9, Канада – 12, Австралия – 16. Китай – 28, Бразилия – 65.

Из данных таблицы 2 следует, что зависимость доли аутсорсинга ТЛУ обратно пропорциональна доле логистических затрат в экономике и прямо пропорциональна уровню развития логистической системы: доля логистического аутсорсинга в России в два раза меньше, чем в Европе и США, при том что доля логистических затрат, напротив, в два раза выше.

Аутсорсинг ТЛУ во всем мире – это путь к снижению логистических затрат экономики и ее развитию, так как конкуренция рыночной экономики разворачивается на уровне цепей поставок, а не отдельно взятых компаний. А у нас, к сожалению, этого не понимают.

В России до сих пор преобладают услуги 2PL (грузоперевозки, экспедирование и прямая аренда складов), треть рынка – трубопроводный транспорт. Валовая выручка 3PL–операторов, предоставляющих комплексные логистические услуги, в 2013 году не превышала 8% оборота российского рынка ТЛУ, аналогичный показатель для стран Евросоюза составляет 19%. Основная часть услуг в сфере перевозок и хранения грузов, управления запасами и цепочками поставок выполняется собственными службами предприятий–товаропроизводителей, дистрибьюторов или ретейлеров. В результате на отечественный логистический аутсорсинг приходится всего около 32% объема ТЛУ, в то время как в США – 81%, в Европе – 65% и в среднем в мире – 55%.

Основная причина такого положения – это проблема доверия, точнее недоверия. 37,5% компаний, по данным аналитиков, не готовы отдать на аутсорсинг внешнюю логистику, потому что нет подходящей компании, 25% респондентов подходящую компанию попросту не нашли.

Основные причины недоверия связаны с непрозрачностью рынка транспортно–логистических услуг России, несовершенной законодательной базой, которая не позволяет обеспечить защиту и ответственность экспедитора перед грузовладельцем. Кроме того, у нас до сих пор на низком профессиональном уровне подготовка логистов как в транспортной отрасли, так и в промышленности.

Как следствие – большинство торговых и промышленных компаний не уверены в качестве услуг и надежности поставки.

И это при том, что в нашей стране имеются все факторы, влияющие на развитие логистического аутсорсинга. Рассмотрим основные из них.

Территория. Россия – страна размером 22 млн кв. км,

находящаяся в 5 часовых и 4 климатических поясах. Единичные логистические 3PL–операторы не смогут покрыть всю территорию.

Централизация. Основной объем рынка – вокруг Москвы и Санкт–Петербурга. Больше 60% рынка – ТЛУ. Активное развитие логистических центров, расположенных на международных транспортных коридорах «Север–Юг» и «Восток – Запад» – драйвер роста рынка ТЛУ и развития экономики в целом.

Высокие затраты. Компании, мелкие и средние, не могут управлять стоимостью складских услуг, не имеют своего транспорта в достаточном количестве и достаточных оборотных средств для кредитования клиента. В результате складываются неконкурентные ставки по сравнению с крупными сетевыми компаниями.

Качество. Неспособность большинства российских 3PL–операторов обеспечить требуемый рынком уровень комплексного логистического обслуживания по всей территории страны.

Инфраструктура. Слабое развитие складской и транспортной инфраструктуры (особенно в регионах). Следовательно, для создания цепочки поставок компании просто необходимы ко-

операция, партнерство и консолидация.

Консолидация рынка логистических услуг происходит по трем основным сценариям:

– органический рост за счет крупных российских 3PL–операторов;

– слияние и поглощение, когда международные

3PL–компании объединяются с крупнейшими транспортными компаниями РФ;

– партнерство и кооперация, что подходит для малого и среднего бизнеса.

Единственный способ развития на рынке для существующих компаний, как крупных, так и малых, – объединять свой опыт, силы и технологии, что подтверждено практикой развития транспортных альянсов.

Преимущество таких альянсов доказывать нет необходимости. И все же. Взять, например, такой, как Worldwide Cargo Marketing, который представляет собой сеть, соединяющую качественных локальных логистических операторов с перекрестными интересами совместимых альянсов в других отраслях.

Альянс AirCargoGroup предполагает глобальное покрытие более чем в 200 аэропортах в 55 странах с ежегодным тоннажем авиагрузов более 200 млн кг. Прямые контрактные отношения со 170 авиакомпаниями поддерживаются более чем 200 регулярными направлениями консолидации авиагрузов по выкупленным грузовым квотам.

Транспортные альянсы в России – это прежде всего кооперация равноправных независимых участников транспортно–логистического процесса.

В результате объединяются средние и малые экспедиторские и логистические компании России и СНГ, оказывающие поддержку своим членам по всему миру. На рынок логистики России и СНГ привлекаются международные экспедиторы, продвигающие бизнес российских клиентов и партнеров. Создаются места и площадки для ежегодных встреч и общения иностранных и российских экспедиторов, связанных с логистикой на территории России и СНГ. Формируются платформы, позволяющие участникам альянса конкурировать с глобальными международными транспортными корпорациями.

Работа в рамках альянса обеспечивает дополнительные гарантии для ведения бизнеса: получение услуг по себестоимости, возможность участвовать в ценообразовании и регулировании цены для клиента самостоятельно; отсрочки платежа от участников альянса до 30–60 дней; система клиринга взаимных обязательств между членами альянса в России и других странах; двусторонние гарантии оплаты с помощью единого центра расчетов в Европе; страхование предпринимательских и финансовых рисков кооперации в международной страховой группе Lloyd's.

В результате логистические компании получат возможность прямого контакта непосредственно с исполнителем за рубежом; возможность работы с проверенными контрагентами, входящими в единую международную ассоциацию; возможность заключения с перевозчиками глобальных сервисных соглашений; нейтральность по отношению к клиентам участников альянса со стороны партнеров; использование единых стандартов работы международного уровня.

В заключение хотелось бы сказать, что логистический рынок России не должен бояться глобализации, конкуренции. К ним просто необходимо подготовиться.

Ирина ПОЛЯКОВА,

обозреватель «ТР»,

кандидат экономических наук

31.07.2014